| Економска политика | |||

Светска економска криза у пролеће 2010. долази на критичну тачку |

|

|

|

| петак, 25. децембар 2009. | |

|

(Global Research, 18.12.2009)

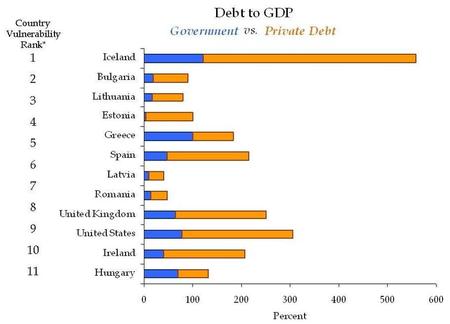

Ако овај јавни дефицит – “омча за дављење“ коју су, одбијајући да натерају финансијски систем да сам плати за своје грешке (2), током 2009. године владе себи радо ставиле око врата, почне да јако оптерећује све јавне трошкове, то ће нарочито погодити системе социјалне сигурности богатих земаља, сталним сиромашењем средњих класа и пензионера и слањем низ воду најсиромашнијих (3). Истовремено, општи контекст банкротирања све већег броја држава и осталих власти (области, провинција, федералних држава) ће за последицу имати двоструко парадоксални ефект повећања интересних стопа и бекства из новца у злато. Услед одсуства једне организоване алтернативе слабљењу америчког долара, а у циљу налажења неке алтернативе опадању вредности државних обвезница (нарочито оних америчких), све централне банке ће морати, бар делом, да се „реконвертирају у злато“ – у тог старог непријатеља америчке федералне резерве (US Federal Reserve), а без могућности да то званично објаве. Владе и централне банке су сада потпуно изгубиле улог у опклади на опоравак (4), па ће, дакле, критични момент у пролеће 2010. бити почетак гигантског трансфера 20.000 милијарди америчких долара “аветињских средстава“ (“ghost assets“)[2] (5) у системе социјалне заштите земаља које су их накупиле. У 40-том броју свог Билтена (GEAB N°40), наш тим (LEAP/E2020) износи своја предвиђања на разне теме, али даје и детаљну оцену о исправности својих предвиђања за 2009. годину – ова су имала, у целини узев, успех од 72% (6). На крају, наши истраживачи износе и своје препоруке за овај месец, посебно за: комерцијалне некретнине, валуте и за дознаке од исељеника. Најрањивије државе по односу свог дуговања са БНП-ом (плаво: државни дуг; наранџасто: приватна дуговања)

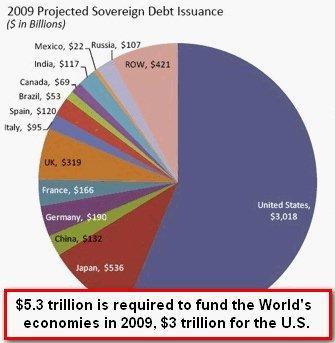

Стварност је убрзо потврдила предвиђања нашег Билтена бр. 39 (GEAB N°39) која су указивала на то да ће 2010. година бити обележена са три тренда – од којих ће један бити државни банкроти (7): од Дубаија до Грчке, па преко све више и више забрињавајућих извештаја агенција за процену кредитне поузданости дуговања Британије и САД – или о драконском ирском [скресаном] буџету, као и о сугестијама у Еврозони о томе како савлађивати јавне дефиците; наслови штампе бележе све већу неспособност држава да се носе са својим дуговањима. Ипак, у центру свог тог замешатељства у штампи, информације имају различите вредности: неке нису ништа друго до запетљана разрада оне кинеске пословице (8), док друге иду јако далеко. Што се тиче оне запетљане разраде “прста“ (8), ова отворена најава у Билтену бр. 40 (GEAB N°40) илуструје исправност [нашег] предвиђања о Грчкој. Криза дуговања Грчке: мали проблем за Франкфурт, а велико упозорење Вашингтону и Лондону Говорећи о Грчкој, срећемо се са темом сличном оној коју је наш тим изнео у Билтену бр. 33 (GEAB N°33) у марту 2009. г., када је штампа нашироко давала публицитет идеји да ће Источна Европа довести европски банкарски систем и евро у велику кризу. Ми смо објаснили да ова “новост“ није засновала ни на чему у шта би требало имати поверења, и да је то искључиво „намерни покушај Волстрита и [Лондонског] Ситија да се створи веровање у постојање дефекта у ЕУ и да се прогура помисао о “смртној“ опасности која виси над Еврозоном – тиме што ће се непрекидно објављивати лажне приче о “банкарским ризицима проистеклим из Источне Европе“ и покушавањем да се стигматизује кукавичлук Еврозоне у поређењу са америчким односно британским “одлучним“ мерама. Један од циљева је такође да се покуша скретање међународне пажње са све већих финансијских проблема у Њујорку и Лондону – а све то ради слабљења позиција Европе у предвечерје сусрета на врху Г20“. Случај Грчке је приближно истоветан. Није да у јавним финансијама Грчке нема кризе – то је стварно чињеница, али претпоставке о њеним последицама по Еврозону су претеране. С друге стране, ова криза указује на стално нарастајуће напетости у вези са дуговима под државном гаранцијом (sovereign debt) – Ахиловом петом САД и Велике Британије (9). Нове емисије државно гарантованих зајмова у 2009. години – извор: PhoenixProject, 07/2009 Очекивања позајмица са државном гаранцијом за 2009 г. (у милијардама америчких долара). Уоквирено: За финансирање светске економије у 2009. години потребно је 5,3 трилиона америчких долара – од чега само за САД 3 трилиона.

На првом месту, мора се имати на уму да је од свих земаља које су ушле у ЕУ, Грчка била та која је најлошије уредила свој приступ. Од 1982. различите владе Грчке нису радиле ништа друго него користиле ЕУ као неисцрпни извор субвенција, не предузимајући никакве мере да осавремене финансијску и друштвену структуру своје земље. Уз скоро 3% БНП Грчке који је у 2008. директно долазио из Брисела, Грчка се одистински исхрањивала том интравенском инфузијом из Европе током 30 година. Садашње погоршање јавних финансија те земље је само следећи корак у овом дуготрајном развоју. Вође Еврозоне су дуго времена биле свесне да ће се проблем Грчке једног дана [морати] обелоданити. Али, са једном земљом која ствара свега 2,5% БНП Еврозоне (а 1,9% ЕУ), стојимо далеко од неке опасне ситуације која прети јединственој европској монети и Еврозони. Например, неспособност Калифорније (која представља 12% БНП САД) да отплаћује дуговања представља далеко већи ризик за дестабилизацију долара и америчке економије. Штавише, пошто ти исти аналитичари обично воле да праве спискове оних држава Еврозоне које се суочавају са озбиљном кризом у сопственим јавним финансијама (Шпанија, Ирска, Португалија – чему можемо додати и Француску и Немачку) – онда, како би се добила потпуна слика треба истаћи и да у САД – осим чињенице да би федерална држава већ била технички банкрот (11) када Фед не би штампао доларе у неограниченим количинама – све у циљу директног или индиректног куповања државних обвезница по номиналној вредности, као и да осим Калифорније (најбогатије државе Уније која се стално тетура на ивици понора банкрота), сада се чак 48 од 50 савезних држава суочавају са растућим буџетским дефицитом (12). Како 14. децембра каже наслов Стејтлајна (Stateline), америчког вебсајта специјализованог за питања савезних америчких држава и општина: “Сценарија ноћне море прогањају државе“ («Nightmare scenarios haunt the States»), све савезне државе САД се плаше да у 2010/2011. неће бити у стању да отплаћују своје дугове. У Еврозони, која поседује највеће златне резерве света (13), налазе се и државе које су до прошле године сакупиле буџетске вишкове, суфиците од извоза и имају централну банку која свој баланс није претворила у бару “трулих или аветињских“ средстава («rotten or ghost» assets) – насупрот томе што је Фед чинио током последњих 18 месеци. Дакле, ако криза у јавним финансијама Грчке нешто јасно означава, то није на првом месту стање Грчке, или неки специфичан проблем Еврозоне, него један шири проблем – проблем који ће у 2010. постати много гори: чињеница је да су државне обвезнице данас мехур од сапунице који тек што није прснуо (у свету више од 49.500 билиона америчких долара, што је повећање од 45% током двеју година (14)). Погоршање процена кредитних поузданости које америчке агенције за процену објављују од времена кризе у Дубаију показују – као и обично, да ове агенције не знају како (или не могу) да предвиде те догађаје. Запамтимо то да нису увиђале кризу “скоро првокласних“ (sub-prime crisis) обвезница, нити колапс Лиманса (Lehman Brothers), ни АИГ-а, а ни кризу у Дубаију. Баш због тога што зависе од владе САД (15), оне наравно нису у стању да директно окриве оно двоје што се налазе у средишту данашњег финансијског система (Вашингтон и Лондон). Ипак, оне указују из ког правца ће доћи следећи велики шок: Државне обвезнице... а у том пољу, државе са највећим слабостима су САД и Велика Британија. Поред тога, врло је поучно видети суптилне промене у тону чланака које ове агенције објављују. Током свега неколико недеља, полазећи од оног истог старог образложења у коме се тврди да инхерентни квалитет економија тих двеју земаља (16) и њиховог менанџмента искључује сваки ризик платежне неспособности њихових влада, дошло се до упозорења да ће – почев од 2010. бити неопходно да се докажу ти квалитети и способности за менанџмент како би се задржала најдрагоценија “Трострука А“ (ААА) оцена која омогућава позајмљивање по најнижој цени (17). Када чак и агенције за процену бонитета почну да траже доказе, то је због тога што ствари заиста лоше иду. Закључујући случај Грчке; наш тим сматра да је садашња ситуација троструко позитивна по Еврозону: - Она од ње изискује да размотри примену мера солидарности у ситуацији ове врсте. Посматрачи, дакле, треба јасно да изаберу: или ће третирати Грчку као изоловани случај, или ће је третирати као једну од компоненти Еврозоне. Али – не могу да истовремено чине и једно и друго додајући тако слабости изоловане Грчке слабостима Еврозоне проузрокованим Грчком. - Она од грчке владе изискује да најзад спроведе операцију “Истина“ о финансијском стању државе и да дозволи да ЕУ погура неопходне реформе – нарочито да се знатно смањи вечита преовлађујућа корупција и систем „ја теби – ти мени“ (18). - Она би требало да послужи као пример европским (и другим) владама које све више мућкају и брљају економске и социјалне статистике, тиме што показује да такво мућкање и брљање само доводи до потонућа земље у кризу, па чак и у горе [ствари]. Нажалост, ми све више сумњамо да ће други вођи следити пример грчког премијера ... а сигурно не пре промене влада у Великој Британији, САД, Француској, или Немачкој. Примедбе (1) Потрошња још увек остаје килава у САД, а и у Европи (упркос празницима на крају године). Такозвани Кинески раст (погледајте ово право откровење – видео Ал Џазире (Al Jazeera) о стварности која се крије иза кинеских цифара) чак ни најмање не почиње да стимулише свог јапанског суседа (а то би био стварни сигнал о поновном старту економије Кине). То узрокује да је Јапан прва земља која је начела други пакет економске стимулације током мање од двеју година (извор: Asahi Shimbun, 09/12/2009). С друге стране, фалсификовање статистике обара све рекорде: “радикални“ пад незапослености у САД, достигнут привременим запошљавањем у вези са божићним куповинама – метод исто толико “теоретски“ као и раније (извор: Global Economic Trend Analysis, 04/12/2009), “Црни Петак“ (« Black Friday:// ») када је, у суштини, дошло до пада вредности продаје у поређењу са претходном годином (извор: Reuters, 29/11/2009), незапосленост која наставља да расте, као и слободан пад пословних некретнина у Европи (Les Echos, 10/12/2009, а и интересантна шетња између празних зграда са канцеларијама у Амстердаму, коју је снимио Tako Dankers), “охрабрујуће“ бројке кинеске индустријске производње у новембру 2009 у поређењу са великим падом у новембру 2008. Тако фантастични резултати стотина милијарди из стимулативних планова 2009! (2) Као и веровање у банке које су им рекле да ће спасавање њих спасти и економију. (3) Извор: USAToday, 12/14/2009 (4) Извор : CNBC, 08/12/2009; Yahoo/Reuters, 27/11/2009 (5) Две трећине светске суме коју је приближно одредио LEAP/E2020 пре годину дана. Од тога две трећине још нису испариле на разним разним финансијским и тржиштима некретнина света. (6) Овај резултат ја мање од 80% оног из 2008 али је још увек висок, а то нарочито за тако изузетну годину с обзиром на до тада невиђен број интервенција власти – што је све умножило број фактора у игри. (7) Што се тиче “фискалног притиска“, Лондон и Даблин су баш сада закотрљали ту лопту. Извори: Times, 06/12/2009; Irish Times, 11/12/2009 (8) “ Када мудар човек прстом укаже на месец, будала му гледа у прст“ (9) И у мањој мери Јапан. (10) Извор: La Croix, 10/05/2009 (11) Извор: New York Times, 11/22/2009 (12) Извор: CBPP, 12/19/2009 (13) На пример: узев заједно националне банке и Европску банку, Еврозона поседује 10.900 тона злата, а Трезор САД само 8.133 тоне. (Извор: FMI/Wikipedia, 11/2009). Или – прецизније речено: Трезор САД тврди да САД поседују ту количину злата, знајући да се независна контрола није вршила од пре преко 40 година. На питање истините величине златних резерви САД са више детаља ћемо се вратити у следећем броју GEAB (N°41). И заиста, наш тим верује да ће у 2010. години у контексту прскања мехура сапунице државних обвезница, злато постати апсолутна неопходност за централне банке. (14) Извори: DailyMarkets, 11/24/2009; Telegraph, 11/30/2009; Forbes, 11/24/2009 (15) Што се легалних и финансијских аспеката тиче, видети претходна издања. (16) Понекада, читајући гледишта тих агенција, наилазимо на најлуђи надреализам. (17) Извор: Wall Street Journal, 12/08/2009 (18) Извор: Financial Times, 12/11/2009 (Превод са енглеског: Василије Клефтакис) http://www.globalresearch.ca/index.php?context=va&aid=16603 [1] Leap/Europe 2020 (European Laboratory of Political Anticipation). Институт за анализу и предвиђање светског економског развоја, посматраног са европске тачке гледишта. Издаје месечни билтен и за себе тврди да не зависи ни од једне владе. (Прим. прев.) [2] “GhostAsset” су средства/вредности/имовина која се налазе у књиговодству као реална, али су, у ствари уствари, већ потрошена – само се то крије, не признаје и не отписује. (Прим. прев.)

|

Од истог аутора

Остали чланци у рубрици

- Спољни утицај у Србији - како је домаћа економија подељена странцима?

- Циљеви санкција САД НИС-у - удар на успешну панчевачку рафинерију, откуп и продаја фирме другом купцу и прекид чврсте енергетске везе Русије и Србије

- Одговор Рио Тинту - Наведите на шта сте потрошили 500 милиона долара за које тврдите да сте до сада већ уложили у пројекат „Јадар“

- Шта добија Србија од пројекта "Јадар"? Ризик велики, а добит мала и неизвесна

- Колико нас стварно коштају Вучићеви пројекти - актуелна власт скоро утростручила дуг са 2150 на 5750 евра по глави становника

- ЕУ отворено заинтересована за српски литијум - зашто еколошке студије наручује Рио Тинто, а не држава Србија

- Назире ли се крај "литијумске грознице"

- Електрични аутомобили - скупа и не баш толико „еколошка“ играчка

- Место Београда на новом „Путу свиле“ - кинеске компаније и инвестиције главни генератор садашњег српског индустријског раста

- Из архиве НСПМ - Србија и Европска унија (2015)

.jpg)

LEAP/E2020

LEAP/E2020