| Економска политика | |||

Регулисање финансијског система или улазак у мрачно доба |

|

|

|

| понедељак, 15. октобар 2012. | |

|

Светска економска криза – где је узрок, а где решење Светска економска криза је разоткрила проблематично функционисање међународног финансијског система, банкарски сектор у САД и Европи доспео је до ивице пропасти, а као последица тога светска економија не успева, бар за сада, да се опорави. Тренутна ситуација је очигледно последица својеврсних „црних рупа“ у постојећем финансијском систему. Те „црне рупе“, у виду непоштовања постојећих регулатива и/или недостатку адекватних регулатива у финансијском систему, вуку светску економију ка даљем паду и не дозвољавају њен опоравак. Велики допринос лошем регулисању међународног пословања даје и национална финансијска регулатива која у први план истиче националне интересе. Како се ради о доминацији високо развијених економија, јасно је да су ти интереси углавном усмерени на заштиту интереса крупног капитала. А крупан капитал је, кроз финансијско тржиште, цео свет бацио у канџе неповољне финансијске (де)регулације. Сведоци смо да се међународни економски односи између земаља заснивају искључиво на националним интересима великих играча и додворавању и ’сналажењу’ малих држава како би ухватили по коју мрвицу колача кога деле ови велики.

Та и таква финансијска дерегулација довела је светску економију, посебно развијени део света, у незапамћену економску дубиозу. Монетарна (де)регулатива која је прокламована од средине 1980-их година, најпре од стране развијених земаља, а потом и осталих, огледала се у великој релаксацији светских новчаних токова. Резултат дерегулације је познат - прекомерна ликвидност светске економије као последица експанзије кредита, подстицања политике ниских каматних стопа, као и појаве нових институционаних инвеститора. Истовремено, доступност кредитима била је на високом нивоу (негативна селекција). Свет се налазио у ситуацији да новца има у изобиљу, да су макроекономске прилике повољне и да се лако долазило до кредита. У тако пријемчивом амбијенту сви су заборавили на ризик. С једне стране, дужници нису водили рачуна о својој солвентности и ликвидности у погледу сервисирања својих кредитних обавеза. С друге стране ни комерцијалне банке нису увек доследно поштовале постојећу регулативу, нити су адекватно процењивале ризике везане за сервисирање одобрених кредита, јер је примарни циљ инвеститора постао краткорочни профит. Разлог је прост: ако се оствари значајан краткорочни пословни успех тада је менаџмент пословних банака широм света имао могућност да себи на крају године исплати милионске бонусе! Последица тога је да су током 2000-их активе банака бележиле раст у виду мехура који је само чекао тренутак када ће експлодирати, а свет довести у велику рецесију. И док је привреда, тј. реални сектор био неправедно запостављен у погледу инвестиција, финансијски сектор је прерастао своје капацитете и нашао се заробљен у сопственом нерегулисаном окружењу (растући број „квази“ финансијских производа није био праћен адекватном и брзом регулативом), што је све скупа одвело свет у економски понор. Криза се ефектом заразе преливала токовима новца са државе на државу. Брзина преношења финансијске заразе директно је пропорционална брзини прихватања (нео)либералног концепта кога су примениле бројне мање а отворене економије (тиме је потврђено правило да некритичко прихватање свега што се сервира из развијеног света оставља далекосежне негативне последице на мање економије). Разлог је то што је национална регулатива развијених земаља која је заснована на њиховим националним интересима, истовремено поистовећена са међународном регулативом. Управо у ту регулативу мале економије упадају као у паукову мрежу. Негативне последице су пад привредне активности, смањење БДП, велики раст спољног дуга, доминација краткорочног шпекулативног капитала на домаћем финансијском тржишту, слаба индустрија, увоз прљаве технологије и велики пад животног стандарда становништва. То све скупа производи економске и социјалне проблеме које локалне „реформске елите“ мултипликују покушавајући да их реше шаблонским решењима и уз претерану либерализацију и брзу приватизацију, што неминовно доводи до ескалације кризе садашњих размера. Међутим, постоје и изузеци од овог правила. Наиме, поједине азијске економије успевају да одоле притисцима кризе. Наравно, оне не успевају у потпуности да се изолују (зависност од иностране тражње, пад појединих берзи и губитак вредности националних валута), али снажним реалним сектором успевају да не западну у дубљу рецесију, са којом се запад сродио већ неколико година уназад. Рецесија у западним земљама је последица процеса деиндустријализације западних економија и одлива капитала на исток. У највећем проблему је Европа коју, уз демографски пад, прати и одлив високо квалификоване радне снаге (посебно инжењера). Поново се показало да без реалног сектора привреде нема нормалног раста нити развоја економије. Финансијски сектор лако постаје виртуелна играчка која изненада може да шпекулативну игру претвори у сурову реалност банкрота, а економију читавих земаља доведе до колапса. Тако су богате земље својом „казино економијом“ августа 2007. године свет увукле у глобалну финансијску кризу. Колапс на тржишту некретнина САД није успео да ублажи ни самит тројке (САД, ЕУ и Јапан) са једнократном финансијском инјекцијом од 100 милијарди долара неколико месеци касније, нити програм ТАРП у висини 700 милијарди долара којим је америчка влада покушала да закрпи рупе у неколико кључних финансијских институција у САД. То је било недовољно да се финансијски мехур обузда, те већина западних земаља 2008. године улази у кризну, рецесиону годину. Колико је новца након 2008. упумпано у светски финансијски систем кроз рефинансирање трошкова, покривање губитака банака и финансирање ликвидности, до данас није могуће прецизно израчунати. Извесно је да су развијене земље потрошиле на десетине билиона долара како би се санирале последице кризе. И оно што не треба заборавити, и треба стално наглашавати – то је новац пореских обвезника. Скупо плаћена игра, зар не?

Даље продубљивање светске кризе лако би могло увући у рецесију и целу Азију. Продужавањем садашњег стања, уследиће успоравање раста брзорастућих економија Азије и земаља БРИК-а, које су већ у првим годинама кризе успеле да преузму позиције водећих економија света. Остаје отворено питање да ли ће развијене западне економије наставити да, без адекватне реакције на кризу, и даље неодговорно нарушавају међународне економске односе или ће, пак, дати свој пуни допринос извлачењу светске привреде из кризе, коју су изазвали својим финансијским играма. „На западу ништа ново“: од потрошачке еуфорије до депресије Поједини аналитичари у САД тренутну економску ситуацију повезују за четири суштинска проблема који су довели америчку привреду, а тиме и цео свет, у рецесију. То су: (1) рапидан раст цене нафте, (2) пад цена некретнина, (3) погоршање стања на берзанском тржишту (смањење вредности берзанских улога) и (4) ограничавање кредита (отежан и скуп приступ). Ови проблеми су се, према овим тумачењима, директно одразили на пад потрошње и агрегатне тражње у САД. Међутим, питање је да ли су заправо у томе били кључни проблеми, или се стварни узроци рецесије налазе на другој страни. Није ли један баналнији, али темељнији проблем – (од финансијског сектора подстицана) склоност ка потрошњи и последичне навике потрошача. Наиме, потрошачи у САД су навикли на високу личну потрошњу, услед високог стандарда, и то по „повољним“ ценама – ниска цене нафте, континуирани раст цена некретнина, раст вредности улога у акције и експанзија у понуди повољних кредита и др. Такве околности, уз континуирано растући трговински и платни дефицит и огроман износ ненаплативих потраживања унутар банкарског сектора, довеле су до пуцања балона на финансијском тржишту и краха економије. Криза је у САД 2007. године избила са колапсом хипотекарног тржишта, где је експанзија другоразредних хипотека утицала на експанзију ризичних кредита/зајмова, што је утицало на обезвређивање (дужничких) хартија од вредности. Накнадна објашњења су да наводно нико није могао предвидети да ће крах на хипотекарном тржишту кренути баш од другоразредних позиција које су учествовале са свега 20% на хипотекарном тржишту у 2006. години. Или су, пак, креатори економске политике у САД заборавили да цене некретнина (које су екстремно расле од 2000.) не улазе директно у обрачун инфлације (у CPI индекс улазе трошкови закупа, који нису пратили раст цена некретнина). Уз то, дотадашњи невероватан раст финансијских трансакција допринео је драстичном расту активе целокупног финансијског сектора. Банке су, услед ниских каматних стопа, одобравале све више кредита (квазифинансијских производа) из којих су извлачиле све веће трансакционе провизије, док су хеџ фондови повећавали тражњу за хартијама од вредности. Истовремено, банке су преко бројних финансијских посредника издавале лако утрживе хартије од вредности, и поред недовољно капитала у својој активи, пребацујући потраживања на ванбилансне позиције. Цене некретнина, које су расле све до средине 2006. године, почеле су драматичније да падају. Тада су већ ствари кренуле другим, незадрживим током. Проблем се са тржишта некретнина прелио на банкарски сектор. Доступност кредитима која је била на високом нивоу почиње нагло да се смањује. Самим тим, долази до раста каматних стопа и дужници западају у још веће финансијске проблеме. Да подсетимо, ризик од враћања тих дугова је до тада занемариван, јер је непрекидан раст цена некретнина (у време експанзије, нарочито после 2001) обезбеђивао више нивое нових зајмова. У финансијске проблеме западају бројне институције америчког система – хипотекарне компаније и инвестиционе банке, што због проблема (не)ликвидности, што због проблема (не)солвентности. Депоненти повлаче великом брзином своје депозите, из страха да не остану без свог новца. Бројне банке не успевају да исплате тражене депозите због недовољно капитала или драстичног пада капитала и западају у дугове. Смањују се, напрасно, и међубанкарске позајмице. То бива праћено падом акција на берзанском тржишту. Стрмоглави пад акција бројне компаније доводи до банкрота, а (не)регулисани банкарски систем до општег расула. Финансијска криза је разорила финансијски сектор, окосницу развоја САД. Пали су велики играчи – Lehman Brothers, Borders. Неке је пак држава привремено спасила – Bear Stearn’s, Fannie Mae i Freddie Mac, AIG, Merill Lynch. Бројни су и они који су успели да се сами подигну (реструктурирање, а потом санација дугова и неповољних уговора) – Extended Stay, General Growth Properties, Aleris International. Са финансијског тржишта криза се брзо прелила у реални сектор америчке привреде. Услед смањења ликвидности банкарског сектора долази и до смањења инвестиција и потрошње. Инвеститори нису били спремни да финансирају нити у земљи нити у иностранство. Да ствар буде још гора, инвеститори су се повлачили из реалног сектора, распродајући своју имовину, што је још више оборило цене у реалном сектору и погоршало билансне позиције. Опадала је и приватна потрошња иако се расположиви доходак није одмах смањивао, што се може објаснити губитком поверења или страхом потрошача. Потрошачи су уочили неизвесност у будућност и почели смањивати своју потрошњу. Суочили су се и са губитком вредности своје имовине. Слично се десило са предузећима, која су била додатно оптерећена високим стопама задуживања. Значајно је опала тражња за трајним добрима, која чине највећи проценат робне производње и извоза САД. Све је то утицало на смањење укупне производње, али и на даљи пад БДП-а. Последично, смањен је и увоз. У само пар месеци (јун 2008. – фебруар 2009.) увоз робе је опао за чак 46%, што се аутоматски неповољно одразило на тржишта земаља главних извозника робе у САД – ЕУ (17%), Канаде (16%), Кине (16%) и Мексика (10%). То је успорило раст БДП-а ових земаља за кратко време, али и светске економије (САД учествује са око 13% укупног светског увоза). Грешке у санирању кризе Свет је запао у кризу ликвидности због примене адекватних мера економске политике али у погрешном временском тренутку. Мере монетарне политике имају ефекта пре избијања кризе или када је пакет фискалних мера већ испољио ефекте на привреду, то јест када се повећа аутпут. Велике економије су преко својих централних банака са закашњењем упумпавале новац у банкарски сетор како би обезбедиле нове и повољније кредите, које су банке услед недостатка сопственог капитала смањивале и тиме повећавале трошкове задуживања. Заправо, монетарне ињекције су само храниле глад за новим кредитима. Но, и поред примењених мера, трошкови позајмљивања се нису смањили, а величина ињекција није била довољна да покрије нагомилане финансијске проблеме банака услед високог левериџа. Уз то, финансијске интервенције углавном су злоупотребљаване од стране банака или инвестиционих фондова. Наиме, они су решавали своје билансне позиције и повлачили се са тржишта, не желећи да кроз сумњива потраживања (углавном реалног сектора) поново оголе своје билансне позиције (тј. да повећају стварне и потенцијалне губитке у кредитним портфељима). Другим речима, решили су свој проблем, а за остале их није било брига! Држава (фискална политика) је, уместо да се окрене реалном сектору и да спасава што се спасти може, финансирала губитке и спасавала банкрота велике финансијске гиганте. Уследила је, нужна, национализација истих од стране државе. Реални сектор је практично био препуштен самом себи – без ликвидности, без инвестиција, са падом производње, повећањем незапослености, падом потрошње, напослетку и падом БДП-а. Повратни ефекти рецесије реалног сектора натерали су банке да додатно успоре или пак обуставе кредитирање. А шта се за то време дешава са државом? И држава запада у проблем јавног дуга после великих давања финансијском сектору привреде, односно преузимањем гаранција или чак директним покривањем њихових лоших кредита новцем кредитних обвезника. На концу, за реални сектор не остаје готово ништа, али остају социјалне тензије које свет воде до све масовнијих нереда у великом броју земаља, и које могу довести чак и до оружаних конфликата великих размера. Већ виђено Често се поставља питање да ли садашња криза има сличности са кризом с краја 20-их година прошлога века? Свакако да има! Тадашњу кризу је узроковао раст цена деоница током целе деценије, да би ескалирао крахом берзе октобра 1929. године. Сви су покушавали да се ослободе хартија од вредности и обезбеде себи било какву ликвидност. Хартије од вредности су обезвређиване. Цене су почеле да стрмоглаво падају. Кризу је пратио снажан пад привредне активности и висока незапосленост (сваки четврти Американац је био без посла). У годинама након привредног краха, привреда се брзо опорављала (просечна стопа раста у периоду 1933-1941. износила чак 7,7%), али је стопа незапослености ипак остала дуго на високом нивоу, тако да је америчка економија тек крајем 30-их и почетком 40-их година прошлога века, са растом производње за ратне потребе, сустигла вредности макроекономских показатеља од пре кризе.

Поредећи садашњу кризу са прошловековном, намеће се питање колико дуг период опоравка је сада пред нама? Да ли је то крај друге деценије XXI века? Разлике у односу на садашњу кризу су у томе што је на почетку Велике депресије важило мишљење да опоравак привреде не треба тражити кроз монетарну експанзију. Номинална понуда новца је стога смањивана све до 1932. године. Истина, стручној јавности дуго је требало да потврди превид да је смањење новчане масе било узроковано не смањењем примарног новца (који је бележио благи раст), већ смањем монетарног мултипликатора. То је био јасан сигнал да ће бројне банке због неликвидности и несовентности банкротирати – заправо свака пета банка је пропала. Било је то и за очекивати, с обзиром на то да су штедише похрлиле у банке, повлачећи своје депозите које су претварали у готовину. Неизвесност на страни потрошача (појединаца и предузећа) утицала је на смањење или одлагање потрошње и инвестиција. Уз то, високе реалне каматне стопе само су одлагале опоравак. Опоравак је отпочео тек са повећавањем примарног новца емитованог од стране ФЕД-а. Ту лекцију су научили савремени економисти па овог пута нису запали у сличан проблем. Најпре развијене, а потом и остале земље, јесу уводиле бројне мере и интервенције (принципи су исти али детаљи варирају) пре свега кроз своје централне банке, како би обезбедиле ликвидност финансијским институцијама, избегли банкроте и омогућиле опоравак посрнулих великих система. Али зашто је онда данас светска криза све дубља? Разлог лежи у чињеници да је финансијски систем кроз који се промеће финансијска подршка привреди и даље нерегулисан. Но, са друге стране можда је заказао микс економских политика који би привреде, па и светску економију извукао из кризе! Заправо, макроекономске политике постоје да би се одговарајућим мерама и инструментима благовремено ојачала привреда. Досадашње дозирање, прво кроз монетарну, а потом претежно кроз фискалну рестриктивну политику, нису дали жељени резултат. Међутим, и примена других политика би сада могла бити погубна. Закаснеле мере у начелу одговарајућих политика не дају задовољавајуће резултате. То је искусио Јапан када је примена мера монетарне политике довела привреду до замке ликвидности и дефлације (монетарна политика не сме се примењивати на тренутне, већ на очекиване појаве). Дакле, потребно је пронаћи такав микс економских политика које неће довести привреду до још дубље депресије. А светска економија се креће управо на тој релацији. Увек може горе Међутим, тренутна светска криза је још далекосежнија. Ако се вратимо на период напуштања Бретонвудског међународног монетарног система (и привилегованог положаја САД – долар резервна валута, валута сидро), потом увођења (нео)либералног концепта отворене привреде (или прецизније речено, координирано вођење економских политика кроз самите Г-8, Г-20, Г-2...), те запостављање производне сфере привредног раста зарад ширења услуга и трговине, уз доминацију краткорочног – шпекулативног капитала, подржани концептима реганомике и тачеризма из 1980-их, евуидентно је да је колапс био неизбежан. Околности које су допринеле да се то деси баш сада, леже и у чињеници да су бројне земље невољне да даље финансирају дефиците текућег биланса и буџета САД. Развој таквих економских дешавања никако не иде на руку САД, јер тиме америчка привреда додатно слаби. И то траје већ годинама уназад. Доминација запада над истоком се смањује, разлика у степену развијености се смањује неочекивано брзо. Ојачани исток, где је данас пренета срж светске економије, развија сопствене развојне стратегије и све мање се ослања на САД и развијене економије Европе. То ове последње доводи у још неповољнију ситуацију јер се капитал, трговина и производња, али и радна снага све више концентришу на азијском континенту. А то значи и потрошња. Потрошња као генератор агрегатне тражње, тј. и производње и БДП. Регионална повезаност земаља Азије (интрарегионална размена), висока акумулација капитала и брз технолошки напредак додатно су ојачале њихове позиције у време кризе, смањујући зависност од земаља погађених рецесијом. Постоји ли нека сличност са Србијом? Наравно! И у Србији је, након 2000. године, као и у Америци, постојала манија за кредитима (стамбени, кеш кредити, куповина аутомобила). То је било психолошки разумљиво, али је економски нереално. Зашто је то нереално? Па, зато што су кредите добијали и они који нису за то имали стварне могућности. Животни стандард јесте порастао, и то номинално у еврима (те је расла и тражња за кредитима деноминираним у страној валути), али опет не и реално. То је била идеална ситуација за зајмодавце и купце. Цене станова су расле. При томе, висока хипотекарна вредност некретнина (као колатерала) обезбеђивала је простор за позајмљивање. Каматне стопе нису биле тако високе да би заинтересовани одустајали (иако далеко веће него у европским земљама). Узгред, хипотека је покривала банкарски ризик, а раст зараде у еврима обећавао дугогодишњу отплату кредита. Наизглед, веома прихватљива понуда за решавање стамбеног питања! Али сада видимо да је све то било кратког даха. Зашто? Са променом економске слике у свету и када су валуте и каматне стопе почеле да варирају кренули су проблеми. Срећом, мало и плитко финансијско тржиште Србије није погођено као тржишта развијених економија, али ипак трпимо ударе који могу врло брзо ескалирати. Цене станова су почеле нагло да падају, наравно и да се смањују хипотекарне вредности некретнина, док је због кризе тражња за становима значајно смањена. Недовршени станови и мала потражња, уз оптерећеност кредитима, довела је грађевински сектор у велике проблеме, што се, због значаја овог сектора, одразило и на целокупну привреду. Дубиоза на тржишту ће се додатно продубљивати све док буду одржаване нереалне цене некретнина. Јер и цене некретнина, односно каматне стопе на кредите имају утицај на монетарну политику кроз монетарни трансмисиони механизам (преко кредитног и билансног канала). А то, на крају, може имати за последицу озбиљне дисторзије на финансијском тржишту (што се види на примеру Хрватске). Има ли решења на видику? Светска криза је, према теоријском концепту примењиваном последњих тридесетак година у светској економији, а наметнутом од чикашке либералне школе, неизбежно стање које заправо увек постоји али се и само од себе отклања услед тржишних принципа и рационалног понашања учесника на тржишту. Овакав концепт утицао је да се готово цео свет препусти слободној тржишној економији која ће се наводно увек изнова наћи у равнотежи и где све земље могу очекивати да ће само тржиште решити сваки проблем (Laissez-faire). Таква контрафактичка економија налик психози натерала је многе да усвоје становиште да су у тржишним условима потпуно непотребне националне стратегије развоја и да је чак и сама држава сувишна. Тако стање је видно и у Србији. Код нас већ дужи низ година не постоји адекватна стратегија развоја привреде. Заправо нешто налик томе постоји, али је засновано на математичким прорачунима који не важе у реалном животу и који су неупотребљиви у пракси. Неке друге стратегије чак уопште не постоје, попут стратегије извоза или стратегије аграрног развоја, или су непримењиве као стратегија технолошког напретка. Заиста, зашто бисмо трошили времена и папира кад можемо све препустити слободном тржишту и тако угушити сопствену производњу и пољопривреду либералном, односно лесефер увозном политиком! Није ли тако једноставније упослити кадрове који имају тако мало знања, а тако високу спремност да „преузимају одговорност“?! Шта ће нам економско знање, када је ту слободно тржиште (без икакве одговорности). А тржиште без адекватне регулативе исто је што и кућа без врата и прозора. Као тачно потврдило се становиште Кејнза да модерној економији противтежа тржишту мора бити економска власт (читај држава). Зато су и последњих година недостаци тржишта решавани додатним финансијским инјекцијама, већим или мањим, у зависности од тога која тржишта су у питању, и колико су погођена. Уместо да је адекватном регулативом тржиште уводило економију у општу равнотежу, та равнотежа је вештачки одржавана великим свотама новца. Могуће је да је креаторима економске слике света ово промакло, али сада када се свет суочава са озбиљним економским, па и социјалним, проблемима треба извући одговарајуће поуке, а не тражити кривца. Јер кривац је управо ту – то је тржишна регулатива и одсуство информација (тзв. асиметричност информација). То увиђа све већи број економиста и у свету се постепено напушта (нео)либерални концепт и то је искорак у позитивном правцу, мада ће ствари функционисати по инерцији још неко време.

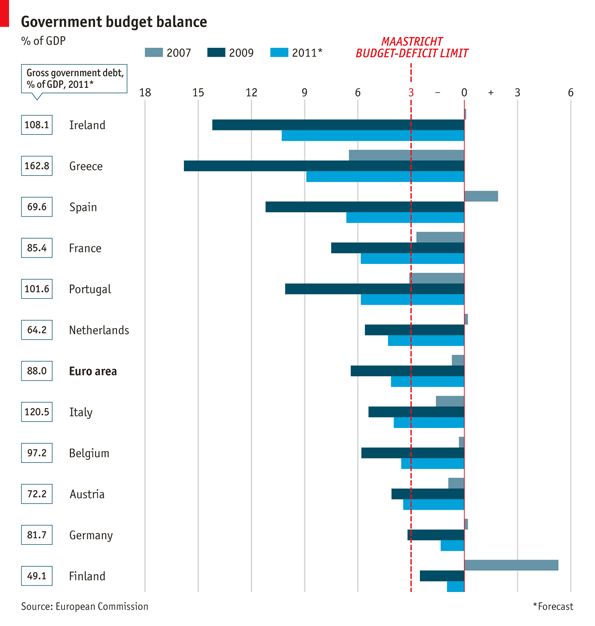

Управо оно што иде на руку кризи, што је продубљује и продужава, јесу остаци неолибералног концепта – и даље заступање тезе о превеликој потрошњи. Решење је врло једноставно, повећати и подстицати производњу, односно инвестициону потрошњу. И то по цену већих дефицита, јер свако задуживање или сваки дефицит који даје профитоносну производњу у будућности може бити сервисиран. Овако без подстицаја привреди, и то посредних, нема опоравка реалног дела привреде нити економије у целини. Јачањем привреде и растом БДП смањује се дефицит, снижава јавни дуг, расте извоз, расте продуктивност, расте животни стандард грађана. Видимо да све државе које остварују раст БДП немају проблеме са дефицитом нити са јавним дугом. То је једноставна економска логика. Пођимо од једног домаћинства. Рецимо, имамо само једног члана породице који доприноси кућном буџету, док остала три члана само троше. Живот ове породице биће веома тежак. Чак и ако је приход овог једног члана веома висок, топи се реалан месечни приход породице јер свакодневни трошкови расту са растом цена. Да би појачала сопствени буџет породица може или да се задужи или да и остали чланови породице почну да раде или да смање потрошњу. Задуживање при непромењеном ангажману чланова породице у једном тренутку довешће до банкрота, јер неће бити у могућности да сервисирају растуће трошкове потрошње и сервисирају кредите (тренутна ситуација у Србији). Са друге стране, ако породица смањи своју потрошњу ни то неће бити решење јер свакако постоји граница која је омеђена егзистенцијалном потрошњом. Међутим, када би се подстакли остали чланови породице да раде, и поред растућих трошкова, онда би ситуација била повољнија. Кућни стандард би био већи, јер би и кућни буџет био већи. Чак и задуживање у новонасталим околностима било би прихватљивије и безболније. Како? Ако би се оваква породица сада задужила, инвестирајући у профитоносан посао, и поред већег месечног оптерећења у будућности (камата на дуг), породица би зарадила довољно да тај дуг сервисира и да након сервисирања дуга сав приход присваја као чист профит. Коме је тада добро? Па, свима! Сваки члан породице је у бољој позицији (троши изнад егзистенцијалне потрошње). Породични буџет је виши, па је већи и стандард. Држава има приходе од плата свих чланова породице. Већа је потрошња, па расту и додатни порески приходи (приходи од ПДВ-а, без његовог повећања). Смањују се издаци државе за незапослене. Расте приватна потрошња, а тиме у укупна потрошња. Расте и БДП. Изгледа једноставно и лако примењиво. Зашто се упорно избегава примена мера које би могле да доведу до решења проблема, заиста је тешко рећи. Српски чун у светској финансијској бури Стицајем околности у Србији финансијска слика заправо није толико лоша као у развијеном свету. Недовољно развијено финансијско тржиште у Србији сачувало је делом српску економију. Неће бити потребе за већим (релативно посматрано) издвајањима за спасавање банкарског сектора. Банке су делом и себе заштитиле изоловањем дугорочних каматних стопа од удара краткорочних каматних стопа и омогућиле наставак кредитне експанзије у првој фази кризе (супротно раширеном страху од повлачења капитала, „увозиле“ су милионе евра новог капитала чиме је био омогућен наставак раста кредита и финансирање буџетског дефицита). Али остаје велики проблем државног дуга. Нагомилан и висок јавни дуг оптерећује целу привреду, а посебно неликвидан реални сектор. Истина, нема довољно маневарског простора да би се тај високи дуг елиминисао (монетарно финансирање од стране НБС није законом дозвољено, а отпис дугова је тренутно нереалан). Остаје или да се предузме одговарајућа пореска политика која би водила суфициту примарног буџета кроз праведнију прерасподелу дохотка између економских група или емисија (евро)обвезница која би економију макар привремено релаксирала. Прва мера је мање оптерећење за економију, али спорија је са ефектима (и то само ако постоји воља да се она до краја реализује). Тиме би се поставиле здраве основе за пореску реформу у наредним годинама. Друга, пак, мера даје ефекте одмах, али представља оптерећење за будуће генерације. Зато би било поштено да се предузимање такве мере искористи као прилика да се привреда Србије постави на здраве ноге кроз опоравак производње и трговинске размене. Нове мере Владе Републике Србије делом су остале на истој релацији кресања потрошње (као претходна влада), а другим, бољим делом су окренуте подстицању привреде. Какви ће бити резултати остаје да се види и треба дати времена, посебно у постојећем нимало лаком буџетском амбијенту. При томе, лицитирање са висином буџетског дефицита потпуно је непотребно. Уколико систем функционише, ако је транспарентан, уколико се буџетска каса благовремено пуни, уз рационалну буџетску потрошњу и планиране пореске подстицаје и продуктивне субвенције, небитно је да ли је дефицит изнад или испод планираних 3,5% БДП или 1,5% БДП наредне године (проблем настаје само уколико дефицит прети даљој акумулацији дуга). Бројне предложене мере су примерене ситуацији у којој се налази српска привреда. Позитивно је што се укидају слободна средства појединих буџетских корисника (мада је боље решење привремено укидање свима), укидају парафискални намети, повећава праг за обавезни улазак у систем ПДВ-а, уводе пенали Пореској управи уколико касни са повраћајем ПДВ-а, смањује бирократија и бирократске процедуре у пословању, планира смањење пореског оптерећења плата, планира подстицање инвестиционе потрошње, као кључне мере привредног раста. Најпозитивније је то што је терет кризе, макар и вербално, скинут са плећа пензионера, учитеља, полицајаца и радника. Међутим, има и негативних мера. Негативно је то што ће доћи до раста ПДВ-а (изнуђеног или од ММФ-а наметнутог решења), али и начина односно тренутка измиривања обавеза по основу ПДВ-а (по наплати уместо по фактурисању потраживања). Слично је и са жељом да се вишим акцизама на гориво повећају приходи у буџету. Обе ове мере погађају предузетнике и мала и средња предузећа. И даље је нејасна тежња да се директно финансирају, или боље рећи кредитирају страни инвеститори великим директним давањима из буџета за нова радна места. Чињеница је да смо изгубили кредитни рејтинг и да се не можемо хвалисати тренутном макроекономском ситуацијом, те да је инвестиције тешко привући у такав амбијент. Али адекватном пореском политиком и подстицајним мерама могуће је у дужем року страном инвеститору омогућити профитоносан посао у Србији. Потребно је подстицати и домаће инвестиције. Али и увести ригорозну контролу одобравања, трошења и враћања јавних средстава. При томе, није упутно само се ослањати на бројке и фискалну консолидацију ако желимо обезбедити одржив раст српске привреде. Истина је да је буџетски дефицит у последњих пар година драстично повећан. Готово сва јавна потрошња била је непроизводног карактера, што је појачало притисак на девизни курс и инфлацију. И то је веома неповољно. Зато су све мере које се тичу ограничавања прекомерне јавне потрошње и расипања јавних средстава заиста корисне и битне, али не и пресудне! Ниједна земља на свету свој привредни раст и развој није конципирала само на рестриктивној фискалној економији. У Србији је потребно повећати стопу улагања привреде по цену вишег дефицита и омогућити бржи технолошки напредак (кроз иностране инвестиције). Више капитала значиће вишу продуктивност и већу производњу. Као резултат можемо очекивати раст БДП, што је најважнији показатељ у привреди. Потребан је револуционарни искорак који ће дати резултат, а не мере којима ће се ићи ’корак напред - два корака назад’. Са озбиљним производним улагањима могу се очекивати резултати у виду раста БДП-а од неопходних 5% у 2014. и 2015. години. Значи, уз мере постепене фискалне консолидације, морамо већи напор уложити на привлачење капитала (јер, који инвеститор улаже у транзициону економију са ниским БДП-ом?). У супротном, остаћемо на овом истом безнадежном путу уз мале промене на боље или на горе. У постојећој ситуацији нема реалног простора за средњерочан, а да не говоримо о дугорочном расту и развоју Србије. Остаћемо у позицији слабе тржишне конкуренције која води високим маржама унутар привреде, расту незапослености (вишој природној стопи незапослености) и нижој производњи. Поновићу: да би фискална конослидација дала резултате мора да расте привредна активност, тј. БДП (више од реалне каматне стопе). Само привреда са позитивним резултатима даје приходе држави. Код земље са ниским БДП-ом и код увозно зависне економије, фискалне мере не дају задовољавајуће резултате. Заправо, у условима рецесије тешко је реализовати контролу буџетског дефицита. Зато Шпанија и Италија не успевају лако да одговоре на фискалне захтеве ЕУ у овој години. Као резултат таквих мера имамо само негативне последице – рестрикције које највише погађају социјална давања, здравство и образовање. Нобеловац Џозеф Штиглиц у својим бројним радовима наглашава погубне последице наглог смањивања јавне потрошње у условима рецесије – сманује се производња и пада аутпут, што неминовно води продубљивању јавног дуга и расту трошкова задуживања, а потом и смањењу (прилива) инвестиција и паду БДП-а. Зато је нужно истовремено стимулисати привреду (услед недостатка приватне потрошње и приватних инвестиција) и уводити фискалну консолидацију. Тек са опоравком привреде упутно је постепено смањивати јавне подстицаје и стимулисати приватни сектор, уз нову регулативу и подстицаје банкарском сектору за улагања у реалан сектор привреде. Потребно је признати грешке које су начињене у санирању актуелне кризе, и окренути се решењима која могу довести до опоравка економије. Остаје отворено питање за који пут ћемо се определити. Генеза светске финансијске и економске кризе 9. август 2007. француска банка БНП Парибас објавила потпуни губитак ликвидности. 13. септембар 2007. BBC објавио да је Bank of England дала хитну финансијску помоћ неименованој банци. 14. септембар 2007. штедише британске банке Northern Rock повукле милијарду фунти у само једном дану. 20. септембар 2007. Централна банка Британије убризгала је 10 милијарди фунти на финансијско тржиште. 13. децембар 2007. милијарде долара убризгане су у тржишта у заједничкој акцији британских, америчких, канадских и швајцарских централних банака, као и Европске централне банке (и потписан европски Лисабонски уговор). 22. фебруара 2008. национализована британска банка Northern Bank 17. марта 2008. JPMorgan купује Bear Stearns за само 240 милиона долара. 1. априла 2008. пропаст немачке банке Landesbank Sachsen. Септембар 2008. Исланд запада у кризу (тржишна капитализација исландске берзе пала за више од 90%, исландска круна губи 85% своје вредности) 15. септембар 2008. америчка инвестициона банка Lehman Brothers објављује стечај (квартални губитак од 3,9 милијарди долара). 13. октобар 2008. британска влада је објавила да је докапитализовала HBOS и Lloyds и Royal Bank of Scotland ('bailout'). 14. октобар 2008. америчка влада представила сличан план за своје банке (докапитализација, владине гаранције, подршка централне банке). 11. децембар 2008. Bank of America отпушта 35.000 радника. 5. март 2009. Bank of England најављује да ће почети политику квантитативног ублаживања куповином обвезница. 9. март 2009. FTSE 100је пао на шестогодишњи најнижи ниво (од 3.460). 11. април 2010. долази вест да је презадужена Грчка (следи серија финансијске помоћи). Пролеће 2010. криза државног дуга – Грчка, Португалија, Ирска, Шпанија, Италија. Аутор је доцент на Факултету за међународну економију Мегатренд универзитета |

Остали чланци у рубрици

- Спољни утицај у Србији - како је домаћа економија подељена странцима?

- Циљеви санкција САД НИС-у - удар на успешну панчевачку рафинерију, откуп и продаја фирме другом купцу и прекид чврсте енергетске везе Русије и Србије

- Одговор Рио Тинту - Наведите на шта сте потрошили 500 милиона долара за које тврдите да сте до сада већ уложили у пројекат „Јадар“

- Шта добија Србија од пројекта "Јадар"? Ризик велики, а добит мала и неизвесна

- Колико нас стварно коштају Вучићеви пројекти - актуелна власт скоро утростручила дуг са 2150 на 5750 евра по глави становника

- ЕУ отворено заинтересована за српски литијум - зашто еколошке студије наручује Рио Тинто, а не држава Србија

- Назире ли се крај "литијумске грознице"

- Електрични аутомобили - скупа и не баш толико „еколошка“ играчка

- Место Београда на новом „Путу свиле“ - кинеске компаније и инвестиције главни генератор садашњег српског индустријског раста

- Из архиве НСПМ - Србија и Европска унија (2015)

.jpg)