| Савремени свет | |||

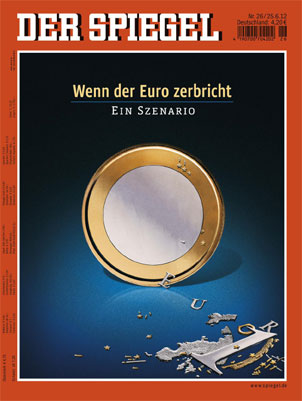

Замишљање незамисливог – катастрофалне последице слома евра |

|

|

|

| понедељак, 02. јул 2012. | |

|

(Spiegel Online International, 25.6.2012)

Међутим... прошле недеље, док је честитао добитницима једног међународног студентског такмичења, тај главни европски монетарни пас-чувар није изгледао ни изблиза онолико сретан на фотографијама снимљеним пред оним плавим кругом са жутим звездама у Евро-кули, главном штабу ЕЦБ у Франкфурту. Смешкао се, руковао и предавао сведочанства. Али – оно што је имао рећи својим слушаоцима, није више оптимистички звучало. Драги је, чак, звучао врло забринуто, па је и показивао знаке разочарања: „Ви сте прва генерација одрасла са евром и више не познаје старе валуте... Надам се да их нећете поново упознавати.“ Сама чињеница да главни европски банкар више није вољан да искључи могућност повратка на старе националне валуте најбоље показује колико је драматична ситуација. До недавна, знак политичке коректности је био да се уопште не узима у обзир могућност колапса евра. Али сада, са јачањем дебате о валути у Европи, незамисливо постаје замисливо на свим нивоима политике и економије.

Марио Драги и премијер Луксембурга Жан-Клод Јункер Пропаст валуте – врло вероватан сценарио Инвестициони стручњаци Дојче банке (Deutsche Bank) сада увиђају да је колапс заједничке валуте „врло вероватан сценарио“. Немачке компаније се припремају за могућност да би њихови пословни контакти у Мадриду и Барселони ускоро могли да поново плаћају у пезетама. А у Италији бивши премијер Силвио Берлускони размишља да отпочне нову предизборну кампању – можда још и ове године – на платформи повратка на лире. Ништа више не изгледа немогуће, чак ни онај сценарио по коме би све чланице еврозоне отресле прашину са својих бивших новчаница и новчића, и поздравиле повратак гулдена, дојчмарке и драхме.

Такав језив сценарио би постао стварност – а та застрашујућа перспектива би требало да убеди сваког од европских лидера да што хитније потражи консензус. Али – о некаквом консензусу данас не може бити ни говора. Чак и напротив – како се економска криза на југу Европе погоршава, линије међувладиних фронтова се само још више учвршћују. Италијани и Шпанци желе да Немачка пружи чвршће гаранције за њихова дуговања. Али, Немачка је вољна да то учини једино ако све државе еврозоне пренесу на Брисел више овлашћења – а то су мере које јужне државе-чланице нису вољне да предузму. Пацијенту је све горе Та дискусија се у [зачараним] круговима већ месецима врти – а то је и зашто се поверење финансијских тржишта у државе-дужнике само губи, а оне губе и поверење сопствених грађана. Без обзира какве све „медецине“ прописују европски политичари, пацијенту не бива нимало боље. У ствари – све му је горе. Већ недељама, инвеститори и експерти захтевају решавање шпанске банковне кризе – било у облику инфузије готовине из два европска фонда за спасавање који се налазе у Луксембургу: European Financial Stability Facility (EFSF) [Европског механизма финансијске стабилности] и European Stability Mechanism (ESM) [Европског стабилизационог механизма]. Када се Мадрид, на једвите јаде, одлучио да затражи суму која би на крају могла да износи и 100 милијарди € (125 милијарди $), експерти су схватили да би то значило моментални пораст државног дуговања Шпаније са 70% на 80%. Резултат тога је био да су камате на шпанска дуговања порасле – уместо да се смање.

Протест у Мадриду То искуство последњих неколико дана само илуструје целу дилему са којом су суочени европски политичари у покушајима да спасу евро: Баш онај корак који је предузет са намером да доведе до олакшања, само је погоршао проблем. Иста ствар се десила и са следећим предлогом који је унаоколо кружио током прошле недеље: Италијански премијер Марио Монти је желео да европски фондови за спасавање интервенишу како би се смањили трошкови њихових [италијанских и шпанских] позајмица. Али, то би захтевало да те земље поднесу програм реформи – што је корак који Монти и његов шпански парњак, Маријано Рахој, желе да изврдају. Више би волели да добију паре без услова. Ипак – немачка влада није вољна да то прихвати, а то ставља Европу у следећи ћорсокак. Осим тога, и новчани извори стратега за спасавање су ограничени. Мада они луксембуршки фондови за спасавање имају још више од 600 милијарди € расположивих средстава, већ сада је јасно да ће тај новац брзо да се исцрпи ако дође до оног што многи експерти сматрају да је неизбежно – а то је да ће бити потребно сне само спасавање банкарства Шпаније, него целе државе Шпаније. А још и ако Италији буде потребна помоћ – ти луксембуршки фондови би били потпуно преоптерећени. Чак је и ECB скоро исцрпла средства Све до сада, бранитељи евра су били у стању да – ако затреба, прибегну огромним фондовима ECB. Кад год загусти, тај монетарни пас-чувар би могао да на [финансијско] тржиште убаци нова средства. Али, сада је чак и ECB скоро исцрпла своје изворе. Већ до сада је скоро покуповала толико много обвезница државних дугова болесних земаља, да би било какво веће даље куповање могло да изазове нежељени ефект: да каматне стопе нагло порасту, уместо да падају. Истовремено, усијава се и конфликт између Северне и Јужне Европе у редовима њеног управног одбора. Прошле недеље, шеф централне банке Шпаније успео је да убеди ECB да она омекша мало своје прописе, како би се шпанским банкама омогућило да користе још климавија покрића за дуговања но раније, само да би могле да наставе позајмљивање средстава из ECB. То би могло довести до сукоба са централним банкарима држава-донатора, којима се смучило да мирно посматрају како ризици у балансу ECB стално нарастају.

Заиста, лидери Европе који покушавају да спасу евро су у трци са временом. Питање је да ли ће се економија Јужне Европе опоравити пре него што извори спасилаца евра буду исцрпљени, или - да ли ће све бити прекасно када до опоравка економије дође. То јесте питање раста и економије – али је и питање карактера. Колико су Шпанци и Италијани вољни да прихвате реформе и лишавања – а колико су, с друге стране, северне државе – донатори вољне да пруже помоћ и поднесу жртве? Многи експерти кажу да нису. Последица тога је да сада свет замишља незамисливо: повлачење неколико држава Јужне Европе из монетарне уније, па можда чак и колапс читаве еврозоне. Није лако пророковати како ће тај ураган погодити светску економију, али јасно је да ће штета бити огромна. Компаније предвиђају могуће сценарије Хамбуршки економиста Дирк Мејер каже да ће “ред вожње“ евро-егзита у погођеним државама започети једног понедељка на “Дан X". Током викенда, владе ће издати изненађујуће саопштење да ће банке и у понедељак остати затворене. То затварање ће бити потребно како би се у операцију укључили и сви штедни и текући рачуни. У уторак, пословне и штедне банке отпочеће печатирање новчаница за своје муштерије помоћу неизбрисивог мастила које је немогуће фалсификовати. Све трансакције капитала ће се пратити. Црноберзијанске цене ће убрзано настати на ономе – што се по том сценарију назива „незванично виртуелно валутно тржиште“. Биће потребан још један продужени банкарски викенд да се рачуни и баланси преведу у нову валуту. Али – проћи ће бар још једна година пре но што се одштампају и расподеле нове банкноте. У међувремену ће испечатиране евро-новчанице остајати у промету као легално средство плаћања. Али, ово су само техничке последице монетарне реформе. Економске последице, које сада проучавају многе немачке компаније, биће много озбиљније. Шта се дешава, ако уз Грчку, и друге земље морају да напусте еврозону? Које ће бити последице ако Шпанија, Португалија, или Италија морају напустити еврозону? Већ сада, експерти у финансијским одељењима неких компанија предвиђају могуће сценарије.

Они, нпр. испитују да ли је „евро“ експлицитно наведен као валута у уговорима са муштеријама из проблематичних држава – како се не би изненада суочили са исплатама у драхмама или ескудосима за своје производе. Такође, испитују и да ли ће трошкове изазване крахом валута моћи да скидају са своје пореске основице. Испитује се и потенцијална потреба отписивања у балансима ако се изненада испостави да долази до деноминације у другим валутама код дуговања партнера из јужних земаља. Гунар Шустер, адвокат фирме Фрешфилдс Брукхаус Деринџер (Freshfields Bruckhaus Deringer), каже: „Последњих месеци знатно су порасли захтеви за консултативне услуге“. Немачка би била тешко погођена Велики извозник, Немачка, би била посебно тешко погођена монетарним реформама у јужним државама. Само се извоз у Италију и Шпанију процењује на 100 милијарди € годишње. Мада код евро-колапса неће доћи до потпуног обустављања извоза аутомобила, машина,електронике и оптичких уређаја, доћи ће до великог пада, јер муштерије из Јужне Европе више неће себи моћи дозволити да купују немачке производе. Чим лире и пезете поново уђу у промет, те ће валуте бити одмах девалвиране према евру. Неки очекују да ће то бити за 20-30%, док други верују да то може изнети чак и 40%. Немачка роба би аутоматски поскупела и тешко да би више могла бити конкурентна. Када главни шеф БМВ-а Норберт Рајтхофер упозорава да би “колапс евра био катастрофа.... и не жели ни да замисли“ могуће последице, не мисли он само на пад извоза. Рајтхофер се плаши да би регионализам могао да се врати у Европу, да би државе могле поново да уведу царинске баријере ради заштите сопствене индустрије. Тако би садашњи систем јединствених заштита био замењен низом националних прописа. Све то био бацило извозну економију Немачке у кризу. Компанијама које не само да извозе своје производе у Јужну Европу, него тамо имају филијале, или партнерства са локалним компанијама, последице би биле још дубље. Немачки индустријски конгломерат Тисен-Круп (ThyssenKrupp) зарађује 1,6 милијарду € у Шпанији и тамо запошљава 5.500 људи – углавном у производњи лифтова. Италија је тој компанији још важнија – тамо, углавном производњом нерђајућег челика, зарађује 2,3 милијарде € годишње. Тисен-Крупов посао у Шпанији и Италији чини 9% његове тоталне продаје и показује важност тих двеју земаља у односу на профит. Ако би поново уведене пезета и лира девалвирале према евру, смањиле би се суме новца које филијале пребацују у мајку-компанију у западнонемачком граду Есену. Поглед на статистичке податке централне банке Немачке – Бундесбанке, показује своте новца које би представљале ризик по економију. Током 2010. немачке компаније су оствариле продајни резултат од 218 милијарди € у Италији, Шпанији, Португалији, Грчкој, Ирској и на Кипру, док су од тога само филијале у Италији биле вредне 96 милијарди €. Вредност иностраних директних инвестиција у тим земљама је око 90 милијарди €. Немачке компаније би имале и неке користи од евро-краха, јер би цене рада у њиховим португалским или шпанским фабрикама опале – али, све у свему, баланс би био негативан. После последње ревалвације немачке марке, када јој је вредност средином 1990-их година била на врхунцу, немачка извозна економија је годинама патила. Тежак удар банкарском сектору Ефекти евро-краха по финансијски сектор једва да би били ишта мањи. Ако државе Јужне Европе напусте еврозону, муштерије ће покупити своје улоге у тим земљама – каже Кристофер Казере, експерт за тржишта капитала на Техничком универзитету у Минхену. То би могло довести до “стампеда на банке, који шпанске и италијанске банке не би могле преживети“. А, пошто су финансијске компаније тих земаља тесно испреплетане са осталим деловима еврозоне, створили би се редови и пред немачким банкама. Михаел Кемер, шеф Удружења немачких банака, каже: „Без контроле [кретања] капитала ситуација те врсте би се отргла контроли.“ Економисти очекују да би требало затворити и немачке банке. Али, како су већ прорачунали аналитичари велике швајцарске банке Креди Суис (Credit Suisse), чак и да не дође до великог стампеда на банке, повлачење неколико земаља из еврозоне би до темеља потресло европски банкарски систем. Сходно тој студији, ако се Ирска, Португалија, Шпанија и Италија придруже Грчкој у напуштању евра, 29 великих европских банака би имало губитак капитала од око 410 милијарди €. Суморни закључак тих аналитичара гласи: „Ако би се периферне државе повукле из еврозоне, неколико великих банака активних на берзанском тржишту би се закочило“. А у тој студији није ни узета у обзир вероватноћа да би у проблеме упала и Француска ако би се Италија повукла из евра.

Испред Дојче банке у Риму Банке у земљама погођеним кризом би биле посебно тешко погођене, али то би се десило и инвестиционим банкама, каква је Дојче банка (Deutsche Bank). Према Креди Суису, та банка – највећа и у највећој евро-економији, која се поноси да је преживела финансијску кризу без владине помоћи – била би тако тешко погођена да би јој мањак капитала достигао 35 милијарди €. Док је данас Грчка скоро ирелевантна по Дојче банку, Италија и Шпанија износе скоро 10% њеног приватног и корпоративног банкарског посла. Та банка процењује да су јој кредитни ризици у тим државама око 18 милијарди € (Италија) и 12 милијарди € (Шпанија). И велика немачка осигуравајућа друштва су активна у Италији и Шпанији. Алианц (Allianz) нпр. поседује државне обвезнице Италије у номиналној вредности од 31 милијарде €, што би могло том џину немачког осигурања да доведе до губитака ако се Италија повуче из евра и има тешкоће у отплаћивању дугова. Осим тога, Алианц има и директне инвестиције у банкама у тим презадуженим јужноевропским државама. Предосећајући потенцијалне ризике, компаније данас чине све што могу да се припреме за европску монетарну буру. Оне, тако, финансирају послове локално у периферним државама, како би предупредиле финансијске ризике. Инвестициони банкари јављају да компаније зајмове добијају скоро искључиво од банака у својим матичним државама. Када је неизбежно да се финансира прекогранично, оне онда прибегавају финансијским полугама (hedge transactions). Њихови информационо-технолошки системи су већ спремни за једну другу Европу, ону са бројним валутама. Осим тога, кад год је могуће, банке васпостављају сопствене готовинске резерве или депонују готовину код ECB. Последице катастрофе ће се ширити као талас плиме У реалној економији, компаније такође чине све што могу да се припреме за најгори могући сценарио. Ако је икако могуће, послове у земљама под кризом обављају једино ако их могу локално финансирати. Инвестиције у Јужну Европу су смањене, а уместо тога – како каже један инвестициони банкар – компаније покушавају да “убрзају раст ван еврозоне, као нпр. у земљама растуће економије Азије и Латинске Америке“. То и објашњава зашто су се практично обуставиле интеграције и куповина компанија у самој Европи. Ven Böll, Dietmar Hawranek, Martin Hesse, Alexander Jung, Alexander Neubacher, Christian Reiermann, Michael Sauga, Christoph Schult аnd Anne Seith С енглеског посрбио: Василије Клефтакис |

Од истог аутора

Остали чланци у рубрици

- И Јапанци жртве америчког протекционизма – Бајден стопирао продају челичане бившег власника железаре у Смедереву

- Глобална економија у 2025. - Светски трговински рат и последице по САД, Кину и ЕУ

- Рат Русије и САД за утицај у јужној Азији

- Ангела Меркел - САД користе своју економску и финансијску моћ да спрече економске пројекте других земаља. Северни ток је био најбоље решење за Немачку и њену привреду

- Да ли би једно јутро могли да се пробудимо и затекнемо Европу у пожару Великог рата?

- Књига Едварда Халета Кара и злокобне сличности пута ка Другом и Трећем светском рату

- Како је "Тик-ток" поништио председничке изборе у Румунији, или "Руси су криви за све?!"

- Председнички избори у Румунији 2024 - Националиста против Либерала

- Западне земље се са Трампом осећају као да су затворене у кавезу са тигром и једини циљ им је да сачекају колико треба да тигар напусти кавез, а да претходно не буду поједене

- Грчевити покушаји Тајвана да заустави талас отпризнавања у земљама пацифичког и карипског региона

.jpg)

Не тако давно, Марио Драги је зрачио самопоузданошћу и добрим расположењем. Шеф Европске централне банке (ЕЦБ) је немачком листу “Билд“ изјавио пре само неколико недеља – „Најгоре је прошло“. Ситуација еврозоне се, како Драги рече, „стабилизовала“, а и „враћа се поверење инвеститора“. И – пошто је изгледало да се све креће добрим колосеком – Драги је чак од репортера прихватио и онај традиционални пруски шлем са шпицом. Урааа!

Не тако давно, Марио Драги је зрачио самопоузданошћу и добрим расположењем. Шеф Европске централне банке (ЕЦБ) је немачком листу “Билд“ изјавио пре само неколико недеља – „Најгоре је прошло“. Ситуација еврозоне се, како Драги рече, „стабилизовала“, а и „враћа се поверење инвеститора“. И – пошто је изгледало да се све креће добрим колосеком – Драги је чак од репортера прихватио и онај традиционални пруски шлем са шпицом. Урааа!

То би било остварење сна националистичким политичарима, али ноћна мора економији. Све што је срасло током двеју деценија евро-историје, морало би да се болно расцепљује. Милиони уговора, пословних односа и партнерстава морали би се поново размотрити, а хиљаде компанија би требало заштитити од банкрота. Европа би заронила у дубоку рецесију. Владе, које би биле приморане да позајмљују све више милијарди као би саставиле крај с крајем својих обавеза, суочиле би се са избором двеју подједнако непривлачних могућности: или да драстично повећају порезе, или – да тешко оптерете своје грађане високом инфлацијом.

То би било остварење сна националистичким политичарима, али ноћна мора економији. Све што је срасло током двеју деценија евро-историје, морало би да се болно расцепљује. Милиони уговора, пословних односа и партнерстава морали би се поново размотрити, а хиљаде компанија би требало заштитити од банкрота. Европа би заронила у дубоку рецесију. Владе, које би биле приморане да позајмљују све више милијарди као би саставиле крај с крајем својих обавеза, суочиле би се са избором двеју подједнако непривлачних могућности: или да драстично повећају порезе, или – да тешко оптерете своје грађане високом инфлацијом.