| Ekonomska politika | |||

Uzroci i mogući koncepti rešavanja svetske finansijske krize |

|

|

|

| petak, 30. oktobar 2009. | |

1. Uzroci svetskih finansijskih kriza 1. Uzroci svetskih finansijskih kriza

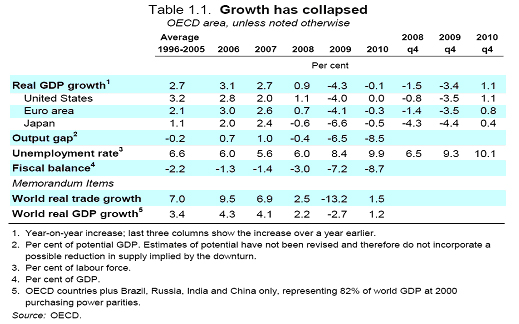

Od kada postoje industrijski način proizvodnje i tržišna privreda, jezgro svetske privrede se prostorno pomeralo, ali je uvek bilo podložno privrednim i finansijskim krizama. Recesije i krize kao faze privrednih ciklusa u realnom sektoru uglavnom se objašnjavaju tokom vremena nagomilanim neravnotežama u odnosima osnovnih makroekonomskih agregata, ali se ne objašnjava zašto do tih neravnoteža uopšte dolazi. Finansijske krize, sve učestalije i jače u XX i XI veku imaju nešto preciznije objašnjenje ali se postavlja pitanje zašto se iz finansijske krize ne izvlači pouka za ekonomsku politiku. Ključno objašnjenje za krize u realnom i finansijskom sektoru jeste da ih neoklasična ekonomska teorija nije priznavala, ali i kada su bile bolno očigledne, njen odgovor je bio da su one neizbežne, pa čak i korisne. U neoklasičnoj teoriji neravnoteže u makroekoenomskim proporcijama navodno nisu ni moguće jer racionalno ponašanje privrednih subjekata i perfektno funkcionisanje robnih i faktorskih tržišta svaku takvu neravnotežu automatski otklanjaju. Neoklasična teorija očekuje formiranje ravnotežnih cena na robnim tržištima i cena faktora proizvodnje na odnosnim tržištima. Ako su ispunjeni uslovi perfektne konkurencije, garantovana je opšta ravnoteža u privredi koja ne zahteva intervenciju ekonomske politike. Uslovi perfektne konkurencije na robnim tržištima su: homogenost proizvoda, ogroman broj prodavaca i kupaca koji ne mogu da (pojedinačno) utiču na cene, informacije su perfektne (svi znaju sve podatke o traženim i ponuđenim proizvodima), svi imaju jednake mogućnosti predviđanja tako da niko ne može da stekne konkurentsku prednost na osnovu natprosečno dobre anticipacije budućnosti. Ulazak novih preduzeća u određenu granu je slobodan i zahteva niske troškove. Niko ne stiče kompetetivne prednosti na bazi tehnologije ili blizine tržišta pošto su u neoklasičnom modelu tehnologija i prostorna udaljenost egzogeni faktori. Ne samo da su proizvodi homogeni i deljivi nego su i troškovi proizvodnje, odnosno prinosi, konstantni pošto u ovom modelu nema ni internih ni eksternih ekonomija obima. Odluke se donose u uslovima izvesnosti, odnosno rizika od kojeg se može osigurati. Na tržištu novca i kapitala postoji jednaka informisanost svih aktera i nema moralnog hazarda. Na tržištu radne snage postoji perfektna konkurencija, niko ne može da traži i dobije veću platu od ravnotežne na tržištu (inače ostaje nezaposlen), radna snaga je homogena i perfektno mobilna (po zanimanju i prostorno). Pošto uslovi za perfektnu konkurenciju potrebni za funkcionisanje neoklasičnog modela privrede više ne postoje[1] (i Jovanović)[2], bilo je neizbežno priznati da u uslovima imperfektne konkurencije, monopola i ekonomije obima, strukturu međunarodne razmene ne možemo više posmatrati na nivou nacionalnih država.Preduzeća imaju monopolsku snagu, stečene pozicije na tržištu, ona odlučuju o strukturi svoje proizvodnje (ponude), koriste ekonomiju obima i internalizuju eksterne ekonomije. Proizvodi su diferencirani i heterogeni, konkurencija je oligopolska, informacije su asimetrične, postoje interne i eksterne ekonomije obima, ulazak novih firmi u neku granu je težak i skup, odluke se donose u uslovima neizvesnosti protiv koje se ne može kupiti osiguranje. Neoklasični model ne funkcioniše u uslovima kada dominiraju transnacionalne kompanije i kada su tržišta rada visoko specijalizovana i segmentisana. Po strukturalističko-evolutivnom shvatanju ekonomiju pokreću upravo one karakteristike koje su nepoželjni izvori tržišnih imperfektnosti u neoklasičnom modelu. Oligopoli su glavni nosioci inovacija. Inovacije stvaraju asimetrične informacije koje su izvor monopolskog položaja i monopolske rente. Ekstraprofit motiviše na odlučivanje u uslovima neizvesnosti. U ovakvim uslovima svetska privreda se ne širi više kolonijalnim osvajanjima nego transnacionalizacijom poslovanja i razmeštaja proizvodnje transnacionalnih preduzeća. Svetsku privredu u kolonijalno vreme kontrolisale su kolonijalne sile. Sada, kada su transnacionalne firme dokaz nefunkcionisanja neoklasičnog modela, na nacionalnom nivou ima sve više aktivnosti ekonomske politike sa kojima se nadoknadjuje nefunkcionisanje tržišta u nekim segmentima, vodi se anticiklična politika, suzbijaju se zloupotrebe monopolskog položaja. Problem je što u svetskoj privredi ne postoje odgovarajuće svima zajedničke institucije u kojima bi se, u interesu svih, formulisale politike i zajedničke interventne mere. Kada umesto toga institucijama upravljaju male grupe zemalja, a grupe zemalja i pojedine velike zemlje preduzimaju mere ne vodeći računa o efektima tih mera na ostali svet, svetske krize ne samo da se ne rešavaju već se i pogoršavaju. Na teorijskom planu raskid sa sve manje uspešnim pokušajima da se neoklasična teorija učini upotrebljivom započeli su Dixit i Stiglitz[3] još 1977. godine u antologijskom radu o monopolističkoj konkurenciji i optimumu diverzifikacije proizvoda. Relativno dugo taj proboj u teoriji nije našao primenu, samo je Paul Krugman[4] na toj osnovi još 1979 objasnio Istra-gransku trgovinu, fenomene aglomeracije i prostornog razmeštaja proizvodnje. U kasnijim radovima on je objasnio i pokretačke snage koncentracije, odnosno razmeštaja proizvodnje u globalnim razmerama na relaciji sever-jug i njihove promene. Osvrćući se na stanje u ekonomskoj nauci, posebno u makroekonomiji, Krugman[5] je identifikovao mnoge njene slabosti koje su razlog tome što se aktuelna finansijska kriza u SAD i u celom svetu nije na vreme predvidela i što i danas o načinu njenog rešavanja u ekonomskoj nauci i politici postoje dijametralno suprotni stavovi. Po njegovoj oceni akademska ekonomija je sisteme stvarnih privreda zamenila sa svojim prekrasnim modelima zasnovanim na nepostojećoj ekonomiji: racionalnom ponašanju proizvođača i potrošača i perfektnoj konkurenciji. Stvar je još gora kada je reč o finansijskim krizama. Dugo vladajući model (Capital Asset Princing Model, CAPM) ne samo da je pretendovao da omogući izbor optimalnog portfolia, nego i da odredi cene finansijskih derivata, potraživanja u odnosu na potraživanja. Problem je, naravno, u tome što i ova teorija polazi od racionalnog investitora koji racionalno usklađuje prinos i rizik i od čvrstog uverenja da finansijska tržišta perfektno funkcionišu, što znači da cenu finansijske aktive nepogrešivo formiraju na osnovu svih raspoloživih informacija. I u ovoj oblasti, kao i u realnom delu privrede, ove pretpostavke ne postoje. Posebno Krugman zamera što se ravnotežna cena određene finansijske aktive izvodi iz odnosa sa cenama ostale finansijske aktive bez ikakve veze sa stanjem i kretanjima u realnom delu privrede. Kada sve ove pretpostavke nisu ispunjene formiraju se „baloni“, na osnovu nerealnih očekivanja, „naduvanih“ cena finansijske aktive čije pucanje označava početak finansijske krize. Zbog međusobne povezanosti finansijskih tržišta u svetu, pogotovu ako kriza izbije u zemlji rezervne valute, ona se brzo proširuje na čitav svet. Drugi nobelovac (2006) Edmund Phelps[6] objašnjava da metodi ocene rizika zasnovani na merenju oscilacija cena finansijske aktive u određenom periodu nisu dovoljni. U ekonomiji postoji neizvesnost koja nastaje u interakcijama kako u realnom tako i finansijskom sektoru. Dok se rizik meri samo oscilacijama oko neke putanje, neizvesnost nameće pitanje šta određuje tu putanju i njene promene? Zato je za nastanak i odvijanje finansijskih kriza otežavajuća okolnost ako ona nastaje u zemlji rezervne valute. Zato što je ta zemlja, sklona da za potrebe celog sveta emituje više svoje valute na čemu zarađuje senioraž (razlika između pune nominalne vrednosti novca i troškova štampanja). SAD zarađuju senioraž na 380 milijardi dolara koji drži ostali svet[7]. Daleko veće prednosti ima zemlja ako je njena valuta osnovna rezervna valuta međunarodnog monetarnog sistema. Njena valuta se tezauriše u deviznim rezervama drugih zemalja, svaki pad njene vrednosti stimuliše izvoz SAD a umanjuje vrednost deviznih rezervi drugih zemalja. SAD sebi mogu da dozvole velike deficite trgovinskog i platnog bilansa jer druge zemlje rado idu sa njima u suficit povećavajući time svoje devizne rezerve. Međutim, političko-strateška korist od statusa zemlje rezervne valute je daleko značajnija. Međunarodni monetarni fond je posle II svetskog rata osnovan da umesto zlatnog standarda uvede jedan normativno zasnovan međunarodni monetarni sistem oslonjen na novac bez zlatnog pokrića. Friedman i Zeihan[8] osvrćući se na vreme kada je MMF osnovan, ističu da su u to vreme SAD ojačale zahvaljujući ratnoj privredi i iscrpljenosti Evrope i Sovjetskog Saveza, Znaci hladnog rata između SAD i SSSR bili su na pomolu a ostali svet je mogao ili da bude pod sovjetskom okupacijom ili da postane američki protektorat. Zbog nedostatka trupa i velike udaljenosti SAD nisu mogle da okupiraju pobeđenu Evropu. Bretton Woods je bio deo šireg američkog napora da sačuva savez zemalja (bez sovjeta) nakon kapitulacije Nemačke. Bretton Woods institucije su postale centar novog sistema, a SAD najveći trgovinski partner Evrope kojoj je odobrila bescarinski pristup svome tržištu. Za uzvrat na SAD su prenete politička i vojna pitanja, NATO se rodio. Alijansa „slobodnog sveta“ nije se sastojala od jednakih država, nju su činile SAD i svi drugi. Osnova Bretton Woods platforme bila je snaga SAD i njihov interes u jačanju privreda ostatka sveta i njihova imunizacija u odnosu na komunizam, kao i da se sputava Sovjetski Savez. Danas kada se govori o reformi MMF centralna uloga SAD je suština problema. Ova finansijska kriza je pokazala šta se dešava kada garant finansijskog sistema podlegne svojoj krizi. Imajući u vidu ovakav tok događaja jasno je da ako SAD i mogu da reše finansijsku krizu koju su izazvali, drugi će sami snositi njene posledice. Davno je jedan američki ministar finansija rekao: „dolar je naša valuta, a vaš problem“. Drugima neće biti lako da reše finansijsku krizu u svojim privredama dok nju kod sebe ne reše SAD. U SAD je mnogo učinjeno da se makar sa zakašnjenjem sagledaju uzroci finansijske krize i troše se ogromna sredstva u pokušaju njene sanacije. Ključno objašnjenje krize u SAD leži u sistemskom riziku koji privredni subjekti sami ne mogu otkloniti uobičajenim tehnikama na finansijskim tržištima. Ni u SAD nisu postojala rešenja za nesolventnost velikih finansijskih institucija (sa finansijskom aktivom od 500 milijardi dolara, odnosno 3% bruto domaćeg proizvoda). Kada istovremeno kolabira više takvih institucija vlasti će ih spasavati po svaku cenu[9]. Serija bankrotstva velikih finansijskih organizacija u SAD ogromno je povećala sistemski rizik, upravo kako je na to Phelps ukazao. Protiv sistemskog rizika finansijska tržišta ne pružaju nikakvo osiguranje. Kratkoročne mere vlade SAD pomogle su stabilizaciji finansijskih tržišta, ali one su spasavanjem velikih banaka i drugih finansijskih organizacija zapravo povećale sistemski rizik jer su dokapitalizacijom povećale veličinu ovih organizacija u odnosu na bruto domaći proizvod SAD. Međusobna konkurencija takvih finansijskih organizacija i njihova konkurencija sa sličnim inostranim organizacijama prisiljava ih na skriveno i prekomerno ulaženje u rizik i abnormalan leverage (nivo zaduženosti u odnosu na sopstvenu aktivu) što je upravo i bio razlog „pucanja balona“ nastalog prekomernim i nepokrivenim hipotekarnim stambenim kreditima u SAD. Rekapitalizacija banaka i fiskalna stimulacija tražnje u realnom sektoru udvostručila je budžetski deficit u SAD u odnosu na bruto domaći proizvod. Kako piše Financial Times[10] ukupan dug na tržištu kredita u SAD bio je krajem marta 2009. godine 53 hiljade milijardi dolara, odnosno bio je 3,5 puta veći od bruto domaćeg proizvoda. I ovaj ogroman dug je nastao iz sistemskih razloga. Od 1970 do danas 20% najviše plaćenih stanovnika povećalo je svoje realne prihode za 60% dok je 33% ljudi na donjem kraju lestvice (oko sto miliona ljudi) doživelo smanjenje realnih prihoda za više od 10%). Da bi se ovaj problem ublažio dozvoljena je ekspanzija jeftinih kredita bez odgovarajućeg kolaterala iz sredstava banaka koje su na osnovu nepromenjenog sopstvenog kapitala, enormnim povećanjem leverage-a odobravale sve veći iznos kredita. Šta su ostali stanovnici sveta krivi što je ovako nastala finansijska kriza teško pogodila sve njih? Ništa, oni su žrtve „globalizacije“ finansijskih tržišta koja im je nametnuta. 2. Širenje finansijske krize i njeno pretvaranje u ekonomsku krizu Prema posebno urađenoj analizi u vanrednoj svesci Economic Outlook, OECD, finansijska kriza nastala u SAD proširila se na ceo svet pretvorivši se u veliki pad u odobravanje kredita. Državnim parama dokapitalizovane banke sada ne žele ponovo da stiču nenaplativa potraživanja i čuvaju aktivu za uredno izvršavanje svojih domaćih i međunarodnih obaveza. Troškovi osiguranja bankarskih potraživanja od februara 2009. godine ponovo rastu. 70 najvećih banaka u svetu pribavilo je 835 milijardi dolara kapitala što premašuje njihove gubitke i otpis njihovih potraživanja od oko 800 milijardi dolara. Međutim, mnoge pozicije u bilansima banaka još uvek nisu vrednovane po novim tržišnim uslovima i mnoga njihova ranija potraživanja nisu osigurana. Stopa smanjenja odobravanja kredita značajno je opala u SAD i u području evra. Sintetički indikatori finansijskih uslova poslovanja u području OECD ostaju ekstremno teški. Taj indikator se u SAD i u Japanu pogoršao za minus 4 poena a u području evra za minus dva poena. Jedan poen pogoršanja indeksa najavljuje smanjenje bruto domaćeg proizvoda za 0,5 do 1% nakon 4 do 6 tromesečja[11]. Tržišne privrede u nastajanju su krajem 2008. godine suočene sa odlivom inostranog kapitala doživele slabljenje njihovih valuta i po dvocifrenim procentima. Strane banke u ovim zemljama imale su gubitke od njihovih potraživanja u domaćim valutama, a doživele su i teškoće u naplaćivanju rata kredita denominiranih u stranim valutama. Pad proizvodnje u većini zemalja je oštar i u visokom stepenu sinhronizovan.

Širenje krize u realnom sektoru i visok stepen sinhronizacije recesije i privrednoj aktivnosti objašnjava i dokazuje studija Evropske centralne banke. I pored toga što je rast novih tržišnih privreda, posebno Kine, zajedno sa regionalnim ekonomskim integracijama, smanjio učešće SAD u svetskoj privredi, privredni ciklusi u većini značajnih zemalja ostaju tesno sinhronizovani sa američkim ciklusom[12]. SAD su zahvaljujući i ogromnom trgovinskom deficitu prvi trgovinski partner mnogih takvih zemalja. Kada stope rasta svetske trgovine značajno opadaju, a u 2009. godini beleže stopu pada od – 13,2%, jasno je da su mnoge izvozno usmerene ekonomije sveta pogođene recesijom kao posledicom finansijske krize nastale u SAD. Ocenjuje se da su strane direktne investicije u 2008. godini opale u svetu za najmanje 20%, a za 2009. godinu se ocenjuje njihov pad za dodatnih 30%[13]. Pošto oko70 stranih direktnih investicija primaju razvijene zemlje, jasno je da one neće biti faktor oživljavanja rasta, pogotovu što većina njih uvodi diskriminatorne mere u odnosu na strane investicije. Industrijska proizvodnja u SAD, Japanu, u području evra i u Nemačkoj pala je na nivo ili ispod nivoa proizvodnje iz januara 2000-te godine. U većini zemalja u 2008. godini došlo je do velikog porasta zaliha. Investicije u stambenu izgradnju i dalje se smanjuju a realne cene kuća padaju u svim zemljama. Očekuje se da stopa nezaposlenosti u 2010. godini dostigne u OECD u proseku 10% a u SAD 11% kao i u području evra 12% . Po svim svojim obeležjima ova sveobuhvatna recesija je najdublja u posleratnoj istoriji. Najveći pad proizvodnje jeste u Japanu i OECD u celini, a nešto je manji u području evra. U pojedinim većim zemljama i regionima finansijska i ekonomska kriza ima i specifična obeležja. Velika Britanija koja je pobornik američkog privrednog sistema dobila je sve što je iz toga sledi[14]. Fiskalni deficit Velike Britanije biće ove godine više od 12% nacionalnog dohotka. Pošto je u recesiju ušla sa već velikim deficitom koji se još produbio jer se umesto da donosi visoke profite i poreske prihode, veoma razvijeni sektor finansijskih usluga mora da se sanira na teret javnih prihoda. Trošak servisiranja javnog duga će da poveća javne rashode kao i troškovi koji proizilaze iz starenja stanovništva. Pošto inflacija smanjuje realnu vrednost javnog duga , nije isključeno da će Velika Britanija, pa i SAD, da primene tu opciju. Privreda je još 2006. godine bila pregrejana u istočnoj Evropi, ali sa velikim deficitima platnih bilansa, visokim spoljnim dugom i neravnoteženim kursevima valuta[15]. Mnoge od njih su održavale fiksni devizni kurs sa precenjenom nacionalnom valutom, što je privuklo velike iznose kratkoročnog kapitala evropskih banaka. To je povećalo količinu novca u opticaju i inflaciju. Velik priliv kratkoročnog kapitala koji se na kredit davao u deviznoj denominaciji, posle neizbežnih i velikih devalvacija nacionalnih valuta, ogromno je povećao dug stanovništva i privrede u odnosu na njihove prihode koji su počeli da se smanjuju. Po izbijanju finansijske krize ove zemlje su ostale bez inostranog finansiranja. Inostrane banke koje su preuzele bankarske sisteme ovih zemalja, nisu se povukle a MMF je odrešio kesu uz zahteve: (1) da se uspostavi ravnoteža budžeta, (2) da vode realističnu politiku deviznog kursa (3) da izvrše restruktuisanje i rekapitalizaciju banaka. Sve ove zemlje imaju ogroman spoljni dug, ali i kao mnoge druge , nemaju šanse za izlazak iz recesije dok se glavna privreda EU, Nemačka, iz nje ne izvuče. Kina je poseban slučaj. Pominjati je među krivcima za krizu zbog velikog suficita trgovinskog bilansa, odnosno deficita SAD, je neozbiljno. Deindustrijalizacijom SAD su same to izazvale. Mnogo je važnije pogledati šta jedna velika samostalna država može da preduzme da se zaštiti od svetske finansijske krize i nastavi svoj brz privredni razvoj. Ona je blagovremeno preduzela program stimulativnih mera koji je i u odnosu na njenu privredu veći od programa bilo koje zemlje, uključujući SAD. Na početku krize kineske poslovne banke su značajno pojačale kreditiranje preduzeća i stanovništva, zatim je pokrenut izuzetno širok program investiranja u infrastrukturu, a posebno je primenjen jedan veoma širok socijalni program sa transfernim plaćanjima. Ovi programi imaju šansu da na neinflatoran način kreiraju domaću tražnju za održavanje rasta proizvodnje i zaposlenosti. Program razvoja infrastrukture daje podsticaj u obimu od 2-3% bruto domaćeg proizvoda i veoma je dobro lociran u oblasti gde će doneti visok prinos. U okviru socijalnih programa Kina je proširila obuhvat zdravstvenog osiguranja na dodanih 400 miliona stanovnika koji time stiču skoro potpuno osiguranje do 2011. godine. Transferna plaćanja stanovnicima sa niskim primanjima obuhvataju 75 miliona ljudi. Penzije su povećane za višestruko veći procenat od inflacije[16]. Procena je da će zbog uspeha ovih politika Kina među prvim zemljama da prebrodi posledice ekonomske krize i recesije u svetu. Njene banke nemaju kontaminiranu finansijsku aktivu a njena preduzeća i njeno stanovništvo imaju vrlo nisku stopu zaduženosti. Dok je dug stanovništva u SAD 100% godišnjeg bruto domaćeg proizvoda, u Kini je svega 20%. Mnogi autori su tvrdili da se Kina zarobila sa velikim rezervama dolara koje su posledice njenog trgovinskog suficita u odnosu na SAD. Oni su propustili da pogledaju da li je Kina našla dobar način za njihovo korišćenje. Oni čak ne povezuju činjenicu da su ukupne strane investicije u svetu 2008. godine opale za oko 20%, dok su direktne investicije Kine u inostranstvo udvostručene[17], sa činjenicom da Kina očigledno investira višak svojih dolara. Dok je prosečan iznos kineskih investicija u inostranstvo u deceniji 1990-1999. iznosio 2,3 milijarde dolara, one su u 2007. već dostigle 24,8 milijardi dolara a u 2008. se ocenjuje da su dostigle 40,7 milijardi dolara. Ovim investicijama Kina obezbeđuje prirodne resurse za svoj razvoj. Iako najveći deo izvoza Kine već potiče od njenih preduzeća u inostranstvu, i velika domaća preduzeća mnogo izvoze, a investicijama u inostranstvu obezbeđuju usluge kao što su prevoz i osiguranje. Velika preduzeća Kine su otkupila neke svetske brendove, a i velika državna preduzeća, gubeći svoj monopolski položaj na domaćem tržištu počinju da posluju i u inostranstvu. Čak i neka kineska preduzeća preseljavaju svoja radno-intenzivne proizvodnje u zemlje sa jeftinijim lokacijama kao što su Vijetnam i Afrika. Iz dosadašnjeg izlaganja se moglo videti da neke zemlje (SAD, Kina, Nemačka) imaju svoje programe saniranja finansijske krize i recesije u realnom sektoru. Pošto je finansijska kriza neizbežno globalna a recesija u SAD trpe mnogi njeni ekonomski partneri i treće zemlje, postavlja se pitanje može li se finansijska kriza, počev od njenih uzroka, pa i zajednička recesija otkloniti merama pojedinačnih zemalja ili globalni problemi traže globalna rešenja? Tim povodom ako se radi o globalnim rešenjima, nameću se dve vrste pitanja. Prvo je: koji subjekti kreiraju globalna rešenja i drugo: koje elemente neophodno globalno rešenje mora da sadrži? 3. Moguća rešenja uzroka svetske i finansijske krize U svetskim razmerama kada, se radi o kreiranju globalnih rešenja, susrećemo se sa istim problemom koji neprekidno postoji u funkcionisanju Evropske unije: koliko prava nacionalnih država prenositi na nadnacionalne organe Evropske unije? U rešavanju pitanja od interesa za članice EU postoje (1) međudržavni, i (2) komunitarni metod). U prvom slučaju države članice međusobno pregovaraju i nalaze rešenja. Naravno, to je mukotrpan proces, posebno ako države u određenim pitanjima imaju pravo veta. Komunitarni metod podrazumeva da rešenja predlažu Komisija i drugi organi EU nakon svestranog razmatranjima u telima u kojima su države članice zastupljene različitim (prema veličini države utvrđenim) brojem glasova, a konačnu odluku donose organi EU većinom glasova. Kada se radi o pitanjima od presudnog značaja za funkcionisanje svetske privrede, međudržavni metod je moguć samo u svetskim organizacijama koje uključuju sve zemlje sveta po principu jedna zemlja – jedan glas. Tome je najbliži sistem Ujedinjenih nacija. S druge strane postoje mnogi pretendenti na primenu komunitarnog metoda, od G-1, G-2 (SAD-Kina) do G-7, G-8 i G-20. Jedna, dve do najviše dvadeset zemalja. Sve ove grupe zasnovane su zbirom parcijalnih interesa i relativne političke i ekonomske moći zemalja članica. Od G-1 koja je osnovala MMF i Svetsku banku (u kojima ne važi princip: jedna zemlja – jedan glas) do G-20, sve je uvek staro vino u novoj boci. Simptomatično je da je odmah po izbijanju finansijske krize MMF, odnosno Bretton Woods 2 predložen kao institucionalni okvir za njeno rešavanje. Staro vino smešteno je u veću bocu u 20 zemalja. Anglosanksonski svet je učinio ustupak samo onima kojima je morao, nekolicini najvećih i najsnažnijih (Rusija, Kina, Indonezija). Drugi pridošli u G-20 (Argentina, Australija, Brazil, Indija, Meksiko, Saudijska Arabija, Južna Afrika, Turska i EU) su ili budući članovi zone slobodne trgovine dveju Amerika, vode poreklo iz britanskog komonvelta ili su najbliži vojni saveznici SAD. Interesi SAD u odnosu na MMF veoma su jasno objavljeni. Po Henning-u[18] „MMF odražava ekonomsko-političke preferencije SAD vernije nego bilo koja druga međunarodna organizacija“. Relativan značaj MMF u svetskoj privredi pao je sa 1% svetskog bruto domaćeg na 0,6%, a u svetskoj trgovini sa 13% na manje od 2%. Jačanje značaja MMF je stoga moguće sa relativno malim doprinosom SAD koji je i dimenzionisan tako da SAD sa 17% ukupnog iznosa kvota u MMF i 16,77% glasova zadržava pravo veta na odluke MMF. Šta više, podrškom jačanju MMF „SAD postižu da se teret borbe protiv kriza i za stabilizaciju distribuira na široko članstvo MMF umesto da se stavlja na ramena SAD i drugih velikih zemalja“. Takođe, „održavanje jedne robusne multilateralne finansijske institucije smanjuje potrebu i atraktivnost postojanja regionalnih finansijskih institucija kao što su one u Evropskoj uniji i one koje razvijaju države istočne Azije. Naravno, „multilateralni odziv na krizu pojačava spoljnopolitičke i bezbednosne interese SAD [18]. U opisanom kontekstu ne iznenađuje činjenica da je samit lidera G-20 (London, 2. april 2009.) prihvatio da se MMF osnaži kako po veličini kapitala sa kojim će učestvovati u rešavanju krize poreklom iz SAD, tako i sa potrebnim aranžmanima koji bi zemljama članicama ponudili stabilniji međunarodni finansijski sistem. Velika obećanja data na samitu neće se baš brzo ostvariti jer to zavisi od zakonodavne procedure u zemljama članicama. Namera je da se sredstva MMF utrostruče na 750 milijardi dolara, da MMF emituje novih 250 milijardi specijalnih prava vučenja, da se pruži podrška od najmanje 100 milijardi dolara međunarodnim bankama, kao i da se prodajom monetarnog zlata obezbede sredstva za finansiranje najsiromašnijih zemalja pod preferencijalnim uslovima[19]. Samit je takođe iskazao nameru da se u okviru MMF i nacionalnih zakonodavstava vodi briga o jačanju regulacije i nadzora nacionalnih i svetskog finansijskog sistema. Namera je da se pri MMF formira od Odbor za finansijsku stabilnost koji će uključiti sve članice G-20. Regulaciju i kontrolu bi Odbor i MMF proširili na sistemski važne institucije, tržišta i instrumente. Takođe se predviđa da se poboljša kvalitet, količina i međunarodna konzistentnost normi o sopstvenom kapitalu banaka. Od institucija koje razvijaju računovodstvene standarde očekuje da ponude bolje standarde vrednovanja i da ostvare jedinstven skup visokokvalitetnih i globalnih računovodstvenih standarda. Nije neočekivano što Londonski samit, iako podržava povećanje emisije specijalnih prava vučenja, ne govori o problemima u svetskom finansijskom sistemu uslovljenim svojstvom papirne rezervne valute dolara iako je bilo zvaničnih predloga u tom pogledu, naročito iz Centralne banke Kine. Evropa i Evropska unija uglavnom prihvataju ovaj „komunitarni“ nadnacionalni anglosaksonski sistem imajući u vidu da će raditi ono što i najveće zemlje: razmišljati globalno a delovati lokalno. Pokazalo se da EU za sada nema značajnije zajedničke mere rešavanja bankarske i finansijske krize. Sa neizvesnim izgledima da se na referendumima usvoji Lisabonski sporazum (nesuđeni ustav EU) njena briga je da očuva Uniju i njeno jedinstveno tržište. Kakvi su izgledi da ogromna većina zemalja sveta dobije pravo da u međudržavnom modelu Ujedinjenih nacija suštinski učestvuje u reformi međunarodnog finansijskog sistema i njegovih institucija? Nešto pre Londonskog sastanka „nadnacionalista“ Ujedinjene nacije su objavile Preporuke Komisije eksperata za reformu međunarodnog i finansijskog sistema[20]. U njima se ističe da kratkoročno treba preduzeti mere za oživljavanje u realnom sektoru privrede i zaustaviti rast nezaposlenosti i siromaštva, ali dugoročnije sistemske mere treba da spreče ponavljanje finansijskih i ekonomskih kriza. One pogađaju sve zemlje. Bez učešća svih zemalja u okviru UN takav proces reforme, globalna ekonomska stabilnost, ekonomski rast i smanjenje siromaštva ne mogu se ostvariti. Ovakav globalni odziv zahteva učešće svih zemalja, više od G-7, G-8, ili G-20, zapravo predstavnike svih zemalja, odnosno G-192. Odgovarajući odgovori na krizu mogu se dobiti ako se prizna da su njeni uzroci u labavoj monetarnoj politici, neadekvatnoj regulaciji i slaboj kontroli, što je dovelo do krajnje finansijske nestabilnosti. Deo uzroka krize jeste i u nedovoljnom priznavanju granica funkcionisanja tržišta. „Otkazivanje“ tržišta je posebno značajno na finansijskim tržištima, ima neproporcionalno veliki uticaj i posledice na aktivnosti u realnom delu privrede. Problemi koje je otkrila sadašnja kriza nalaze se i izvan monetarne politike i regulisanja finansijskog sektora, posebno u oblasti odlučivanja u kompanijama i u politici konkurencije. Svi ovi činioci odnosno njihovo neadekvatno uvažavanje, doprineli su dosadašnjem pritisku na finansijsku deregulaciju. Ova stanovišta bila su osnova za kreiranje politike nekih međunarodnih ekonomskih institucija i za dobar deo arhitekture globalizacije. Iako je veliki deo preporuka Komisije UN posvećen kratkoročnim koordiniranim merama za izlazak iz krize, posebno u zemljama koje je nisu prouzrokovale, ovde ćemo ukazati samo na preporuke o reformi međunarodnog i ekonomskog sistema, po čemu ovaj dokument daleko prevazilazi Londonski samit i jasno pokazuje razliku između kreiranja i primene sistema od strane manjine zemalja u odnosu na ono što je potrebno i prihvatljivo svim zemljama. Da bi se otklonili problemi sa kojima se zemlje suočavaju u međunarodnom finansijskom sistemu, predlaže se bolji sistem obezbeđenja od rizika nego što je sadašnje gomilanje deviznih rezervi. U suprotnom dalje akumuliranje rezervi može se očekivati. To posmatranje krize stavlja u okvire suficita Kine i deficita trgovinskog i platnog bilansa SAD. Predlaže se novi globalni rezervni sistem zasnovan na značajno povećanoj ulozi specijalnih prava vučenja sa njihovom emisijom regularno ili prilagođeno konjukturnom ciklusu. Sada siromašne zemlje pozajmljuju svoj kapital bogatim po niskoj kamatnoj stopi. Da bi se takve reforme ostvarile neophodno je promeniti način upravljanja, odgovornosti i transparentnosti Bretton Woods i drugih nereprezentativnih institucija kao što su Banka za međunarodna poravnanja u Bazelu i Forum za finansijsku stabilnost. U svim tim institucijama zemlje izvan G-20 moraju biti ravnopravne učesnice. U Svetskoj banci bi strukturu odlučivanja trebalo hitno menjati, uključujući promenu u strukturi vlasništva akcija Banke. U MMF bi trebalo obnoviti značaj kategorije osnovnih glasova i uvesti odlučivanje kvalifikovanom većinom. Biće potrebno i globalno reprezentativno telo za koordinaciju funkcionisanja svetskog ekonomskog sistema. Ovo telo, istog ranga kao Generalna skupština i Savet bezbednosti UN, sastajalo bi se jednom godišnje na nivou šefova država i vlada da razmotri razvoj i da ga usmerava po ekonomskim, socijalnim i ekološkim pitanjima. Ovom telu bi bile odgovorne i međunarodne ekonomske i finansijske organizacije. Da bi ovo telo bilo dovoljno opravdano, u njemu bi zemlje bile zastupljene u okviru određenih konstituenci i to tako da svi kontinenti i većina zemalja budu obuhvaćeni. Politika centralnih banaka ne može biti podređena samo obezbeđenju stabilnosti cena. One bi morale taj cilj da ostvaruju pri dugoročno održivom razvoju uz očuvanje finansijske stabilnosti tokova kapitala i adekvatnosti kurseva nacionalnih valuta. Centralne banke bi morale da vode računa o funkcionisanju finansijskog tržišta i formiranju cena finansijske aktive. Ovo podrazumeva da bi one morale da imaju širu skalu instrumenata, uključujući instrumente za prudencijalnu kontrolu. U periodima kriza centralne banke bi u pogledu održavanja finansijske stabilnosti koristile i dodatne mere i instrumente. Politika u odnosu na finansijska tržišta, uključujući regulatorni sistem ne treba da brine samo o valjanosti finansijskih institucija i sistema nego i da štiti i ulagače u banke, potrošače i investitore. Pošto su u većem broju finansijske institucije postale „suviše velike da bi smele da propadnu“ one stvaraju ogroman rizik za globalnu privredu. Od finansijskih inovacija veći deo se odnosio na regulatornu, računovodstvenu i poresku arbitražu, to jest na metode prikrivanja suviše rizičnog poslovanja, a premalo na realne potrebe i interese građana. Poseban je problem što postoje veliki regulatorni propusti u zemljama koje su važne za funkcionisanje svetskog finansijskog sistema. Nacionalni regulatorni sistemi morali bi da imaju određeni minimum zajedničkih odredbi. One bi se odnosile na sigurnost (pouzdanost) finansijskih proizvoda, na celovitu primenu finansijske regulative, tj. na kontrolu svih institucija jer i veći broj manjih institucija, ako im je ponašanje korelirano, mogu stvoriti sistemsku ranjivost. Treba održati princip iskazivanja bilansnih stavki banaka po tržišnim cenama. Posebno treba regulisati do sada nekontrolisane transakcije preko šaltera banaka sa finansijskim derivatima čija se cena često pogrešno formirala i omogućavala finansijskim institucijama da izbegnu održavanje adekvatnog sopstvenog kapitala. Potpunija i efikasnija regulativa trebalo bi da obuhvati i agencije za kreditni rejting. Od postojećih institucija (Forum za finansijsku stabilnost i drugi) potrebno je formirati dve institucije za globalnu ekonomsku koordinaciju: Globalnu instituciju za finansijsku regulativu, Globalnu instituciju za konkurenciju. U odsustvu globalne koordinacije, regulacija finansijskog sektora vršiće se u svakoj zemlji i ona će morati da obuhvati i filijale inostranih finansijskih institucija. Da bi se smanjio obim spornih pitanja u međunarodnom finansijskom sistemu, potrebno je uspostaviti jedan opšte prihvatljivi mehanizam za restrukturiranje duga država i harmonizovati nacionalne propise o rešavanju sporova povodom prekograničnih investicija. 4. Zaključak Opisana dva koloseka, nadnacionalni (G-20 i MMF) odnosno međudržavni (sistem Ujedinjenih nacija) nemaju velike izglede da blagovremeno pripreme i primene potrebne reforme. Iako su zbog visokog stepena integrisanosti tokova u svetskoj privredi neophodni prihvatljivi metodi i standardi za sprečavanje i rešavanje posledica finansijskih i ekonomskih kriza, zbog složenosti reformi koje su potrebne i neefikasnosti svetskih institucija oni neće stići da se primene ni do naredne krize. Jedan od razloga tome jeste i činjenica da najjače zemlje smatraju svojim legitimnim interesom da svetske institucije, po ustrojstvu, načinu odlučivanja i politici koju vode, odgovaraju njihovim nacionalnim ekonomskim i strateškim interesima. Drugim rečima G-20 može da blokira napore u Ujedinjenim nacijama. S druge strane, iz ključne zemlje G-20 već stižu upozorenja da sledeća finansijska kriza sledi i da je dosta toga učinjeno da ona bude teža od ove sadašnje[21]. Spasavanje nesolventnih banaka i drugih finansijskih organizacija u SAD i drugim razvijenim zemljama izvršeno je upumpavanjem stotina milijardi dolara na teret poreskih obveznika (uz ogromno povećanje budžetskih deficita) i smanjenjem kamatne stope po kojoj je sistem centralnih banaka davao novac tim bankama na skoro nula procenata kamate. Malo koja takva finansijska organizacija je snosila bilo koju ozbiljniju kaznu za kršenje pravila o visini sopstvenog kapitala u odnosu na ukupnu aktivu, za prekomerne rizike kojima su izložili svoje akcionare i komitente i u krajnjoj liniji državu i poreske obveznike. U zemljama u kojima između finansijskog establišmenta i vlasti postoji značajna cirkulacija ljudi, to je redovna pojava. Nakon što su skoro beskamatno dobile ogromna sredstva za sanaciju, te banke su veoma smanjile kreditiranje preduzeća i stanovništva. Drugim rečima one će za izvestan period popravljati svoje bilanse dok će izvlačenje realnog sektora iz krize potrajati. Pošto su mnoge finansijske institucije prevelike da bi se zatvorile, kada kriza izbije, one redovno računaju na sredstva poreskih obveznika za njihovu sanaciju kao i na smanjenje kamatne stope što im smanjuje troškove poslovanja. Zatim one ponovo kreću na najrizičnije poslove na finansijskim tržištima jer na takvim poslovima ostvaruju najveću dobit. Kada zbog prekomernog leverage-a[22] (zaduženost u odnosu na sopstveni kapital) ponovo postanu nesolventne, one ponovo očekuju da će izdašno i besplatno dobiti novac poreskih obveznika da bi ih politički establišment spasio stečaja i likvidacije. Pošto se ovo već više puta dešavalo i da su se krize ponavljale u sve ozbiljnijoj formi, verovatno su već položeni temelji sledeće finansijske krize. Posle decenije pogrešno koncipirane deregulacije finansijskog sektora i finansijskih tržišta, banke sa malim akcijskim kapitalom u odnosu na njihove obaveze su potpuno nepodobne za održavanje stabilnosti finansijskog sistema. Centralna banka u pojedinim ključnim zemljama je zarobljenik svoje hipertrofirane uloge zajmodavca u poslednjoj instanci. Bez uspostavljanja odgovornosti banaka i drugih finansijskih institucija, svako njihovo spasavanje u određenoj krizi je osnova za novu i težu krizu. [1] Panić, M. “Does Europe Need Neoliberal Reforms?”, Cambridge Journal of Economics 2007, 31, pp. 145-169. [2] Jovanović, M. “Review Article: Lipsey, R.G, Karlaw, K.I. and Bekar, C.I. Economic Transformations: General Purpose Technologies and Long Term Economic Growth.,” Economia Internazionale/ International Economics, February 2007, pp.123-136. [3] Dixit, A.K. and J.E Stiglitz. 1977. “Monopolistic competition and optimum product diversity,” American Economic Review 67. 297-308. [4] Krugman, P. 1979. Increasing returns, monopolistic competition and international trade, Journal of International Economics, 9. 469-479. [5] Krugman, P. “How Did Economists Get it so Wrong?”, The New York Times, September 6, 2009. [6] Phelps, E. “Uncertainty bedevils the best system,” Financial Times, 14/04/2009. [7] Cooper, R. “The Future of the Dollar,” Policy Brief No. PB09-21, Peterson Institute for International Economics. [8] Friedman, J. And P. Zeihan, “The United States, Europe and Bretton Woods II,” Stratfor, accessed 10/21/2009. [9] Johanson, S. “Systemic Risk: Are Some Institutions Too Big to Fail and if so What Should We Do about it?”, Speeches, Testimony, Papers, Peterson Institute for International Economics 21/07/2009. [10] Funnel, B. “Debt is capitalism’s dirty little secret,” Financial Times, 30/06/2009. [11] OECD, Economic Outlook, Interim Report, Paris 2009. [12] Deej, S. and Saint-Guilhem, A. “The Role of the United States in the Global Economy and its Evolution Over Time,” European Central Bank, Working Paper Series No.1034, March 2009. [13] Sauvant, K. “The FDI recession has begun,” Columbia FDI perspectives, No.1, November 22, 2008. [14] Kay, J. “Britain has sunk itself deep into a fiscal black hole,” Financial Times, 30/06/2009. [15] Aslund, A, “Implications of the crisis for Eastern Europe,” Newsletter of the UNDP and LSE, June 2008. [16] Lardy, N.R. “China’s Role in the Origin and Response to the Global Recession,” Speeches, Testimony, Papers, Peterson Institute for International Economics 12/ 02/2009. [17] Davies, K. “While global FDI falls, China’s outward FDI doubles,” Columbia FDI perspectives, No.5, May 26, 2009. [18] Henning, R.R. “US Interests and the International Monetary Fund,” Policy Brief No. PB09-12, Peterson Institute for International Economics. [19] London Summit – Leaders Statement, 02. April 2009. [20] Recommendations by the Commission of Experts of the President of the General Assembly on reforms of the international monetary and financial system, UN, A /63/xxx, 19th March 2009. [21] Boone, P. and Johnson, S. “The Next Financial Crisis: It’s Coming – and We Just Made It Worse,” Speeches, Testimony, Papers, Peterson Institute for International Economics 8. September 2009. [22]Goldman-Sachs je na svakih 13 milijardi dolara plasmana imala samo po jednu milijardu dolara akcijskog kapitala. |

Ostali članci u rubrici

- Spoljni uticaj u Srbiji - kako je domaća ekonomija podeljena strancima?

- Ciljevi sankcija SAD NIS-u - udar na uspešnu pančevačku rafineriju, otkup i prodaja firme drugom kupcu i prekid čvrste energetske veze Rusije i Srbije

- Odgovor Rio Tintu - Navedite na šta ste potrošili 500 miliona dolara za koje tvrdite da ste do sada već uložili u projekat „Jadar“

- Šta dobija Srbija od projekta "Jadar"? Rizik veliki, a dobit mala i neizvesna

- Koliko nas stvarno koštaju Vučićevi projekti - aktuelna vlast skoro utrostručila dug sa 2150 na 5750 evra po glavi stanovnika

- EU otvoreno zainteresovana za srpski litijum - zašto ekološke studije naručuje Rio Tinto, a ne država Srbija

- Nazire li se kraj "litijumske groznice"

- Električni automobili - skupa i ne baš toliko „ekološka“ igračka

- Mesto Beograda na novom „Putu svile“ - kineske kompanije i investicije glavni generator sadašnjeg srpskog industrijskog rasta

- Iz arhive NSPM - Srbija i Evropska unija (2015)

.jpg)