| Економска политика | |||

Узроци и могући концепти решавања светске финансијске кризе |

|

|

|

| петак, 30. октобар 2009. | |

1. Узроци светских финансијских криза 1. Узроци светских финансијских криза

Од када постоје индустријски начин производње и тржишна привреда, језгро светске привреде се просторно померало, али је увек било подложно привредним и финансијским кризама. Рецесије и кризе као фазе привредних циклуса у реалном сектору углавном се објашњавају током времена нагомиланим неравнотежама у односима основних макроекономских агрегата, али се не објашњава зашто до тих неравнотежа уопште долази. Финансијске кризе, све учесталије и јаче у XX и XI веку имају нешто прецизније објашњење али се поставља питање зашто се из финансијске кризе не извлачи поука за економску политику. Кључно објашњење за кризе у реалном и финансијском сектору јесте да их неокласична економска теорија није признавала, али и када су биле болно очигледне, њен одговор је био да су оне неизбежне, па чак и корисне. У неокласичној теорији неравнотеже у макроекоеномским пропорцијама наводно нису ни могуће јер рационално понашање привредних субјеката и перфектно функционисање робних и факторских тржишта сваку такву неравнотежу аутоматски отклањају. Неокласична теорија очекује формирање равнотежних цена на робним тржиштима и цена фактора производње на односним тржиштима. Ако су испуњени услови перфектне конкуренције, гарантована је општа равнотежа у привреди која не захтева интервенцију економске политике. Услови перфектне конкуренције на робним тржиштима су: хомогеност производа, огроман број продаваца и купаца који не могу да (појединачно) утичу на цене, информације су перфектне (сви знају све податке о траженим и понуђеним производима), сви имају једнаке могућности предвиђања тако да нико не може да стекне конкурентску предност на основу натпросечно добре антиципације будућности. Улазак нових предузећа у одређену грану је слободан и захтева ниске трошкове. Нико не стиче компететивне предности на бази технологије или близине тржишта пошто су у неокласичном моделу технологија и просторна удаљеност егзогени фактори. Не само да су производи хомогени и дељиви него су и трошкови производње, односно приноси, константни пошто у овом моделу нема ни интерних ни екстерних економија обима. Одлуке се доносе у условима извесности, односно ризика од којег се може осигурати. На тржишту новца и капитала постоји једнака информисаност свих актера и нема моралног хазарда. На тржишту радне снаге постоји перфектна конкуренција, нико не може да тражи и добије већу плату од равнотежне на тржишту (иначе остаје незапослен), радна снага је хомогена и перфектно мобилна (по занимању и просторно). Пошто услови за перфектну конкуренцију потребни за функционисање неокласичног модела привреде више не постоје[1] (и Јовановић)[2], било је неизбежно признати да у условима имперфектне конкуренције, монопола и економије обима, структуру међународне размене не можемо више посматрати на нивоу националних држава.Предузећа имају монополску снагу, стечене позиције на тржишту, она одлучују о структури своје производње (понуде), користе економију обима и интернализују екстерне економије. Производи су диференцирани и хетерогени, конкуренција је олигополска, информације су асиметричне, постоје интерне и екстерне економије обима, улазак нових фирми у неку грану је тежак и скуп, одлуке се доносе у условима неизвесности против које се не може купити осигурање. Неокласични модел не функционише у условима када доминирају транснационалне компаније и када су тржишта рада високо специјализована и сегментисана. По структуралистичко-еволутивном схватању економију покрећу управо оне карактеристике које су непожељни извори тржишних имперфектности у неокласичном моделу. Олигополи су главни носиоци иновација. Иновације стварају асиметричне информације које су извор монополског положаја и монополске ренте. Екстрапрофит мотивише на одлучивање у условима неизвесности. У оваквим условима светска привреда се не шири више колонијалним освајањима него транснационализацијом пословања и размештаја производње транснационалних предузећа. Светску привреду у колонијално време контролисале су колонијалне силе. Сада, када су транснационалне фирме доказ нефункционисања неокласичног модела, на националном нивоу има све више активности економске политике са којима се надокнадјује нефункционисање тржишта у неким сегментима, води се антициклична политика, сузбијају се злоупотребе монополског положаја. Проблем је што у светској привреди не постоје одговарајуће свима заједничке институције у којима би се, у интересу свих, формулисале политике и заједничке интервентне мере. Када уместо тога институцијама управљају мале групе земаља, а групе земаља и поједине велике земље предузимају мере не водећи рачуна о ефектима тих мера на остали свет, светске кризе не само да се не решавају већ се и погоршавају. На теоријском плану раскид са све мање успешним покушајима да се неокласична теорија учини употребљивом започели су Dixit и Stiglitz[3] још 1977. године у антологијском раду о монополистичкој конкуренцији и оптимуму диверзификације производа. Релативно дуго тај пробој у теорији није нашао примену, само је Paul Krugman[4] на тој основи још 1979 објаснио Истра-гранску трговину, феномене агломерације и просторног размештаја производње. У каснијим радовима он је објаснио и покретачке снаге концентрације, односно размештаја производње у глобалним размерама на релацији север-југ и њихове промене. Осврћући се на стање у економској науци, посебно у макроекономији, Кругман[5] је идентификовао многе њене слабости које су разлог томе што се актуелна финансијска криза у САД и у целом свету није на време предвидела и што и данас о начину њеног решавања у економској науци и политици постоје дијаметрално супротни ставови. По његовој оцени академска економија је системе стварних привреда заменила са својим прекрасним моделима заснованим на непостојећој економији: рационалном понашању произвођача и потрошача и перфектној конкуренцији. Ствар је још гора када је реч о финансијским кризама. Дуго владајући модел (Capital Asset Princing Model, CAPM) не само да је претендовао да омогући избор оптималног портфолиа, него и да одреди цене финансијских деривата, потраживања у односу на потраживања. Проблем је, наравно, у томе што и ова теорија полази од рационалног инвеститора који рационално усклађује принос и ризик и од чврстог уверења да финансијска тржишта перфектно функционишу, што значи да цену финансијске активе непогрешиво формирају на основу свих расположивих информација. И у овој области, као и у реалном делу привреде, ове претпоставке не постоје. Посебно Кругман замера што се равнотежна цена одређене финансијске активе изводи из односа са ценама остале финансијске активе без икакве везе са стањем и кретањима у реалном делу привреде. Када све ове претпоставке нису испуњене формирају се „балони“, на основу нереалних очекивања, „надуваних“ цена финансијске активе чије пуцање означава почетак финансијске кризе. Због међусобне повезаности финансијских тржишта у свету, поготову ако криза избије у земљи резервне валуте, она се брзо проширује на читав свет. Други нобеловац (2006) Edmund Phelps[6] објашњава да методи оцене ризика засновани на мерењу осцилација цена финансијске активе у одређеном периоду нису довољни. У економији постоји неизвесност која настаје у интеракцијама како у реалном тако и финансијском сектору. Док се ризик мери само осцилацијама око неке путање, неизвесност намеће питање шта одређује ту путању и њене промене? Зато је за настанак и одвијање финансијских криза отежавајућа околност ако она настаје у земљи резервне валуте. Зато што је та земља, склона да за потребе целог света емитује више своје валуте на чему зарађује сениораж (разлика између пуне номиналне вредности новца и трошкова штампања). САД зарађују сениораж на 380 милијарди долара који држи остали свет[7]. Далеко веће предности има земља ако је њена валута основна резервна валута међународног монетарног система. Њена валута се тезаурише у девизним резервама других земаља, сваки пад њене вредности стимулише извоз САД а умањује вредност девизних резерви других земаља. САД себи могу да дозволе велике дефиците трговинског и платног биланса јер друге земље радо иду са њима у суфицит повећавајући тиме своје девизне резерве. Међутим, политичко-стратешка корист од статуса земље резервне валуте је далеко значајнија. Међународни монетарни фонд је после II светског рата основан да уместо златног стандарда уведе један нормативно заснован међународни монетарни систем ослоњен на новац без златног покрића. Friedman i Zeihan[8] осврћући се на време када је ММФ основан, истичу да су у то време САД ојачале захваљујући ратној привреди и исцрпљености Европе и Совјетског Савеза, Знаци хладног рата између САД и СССР били су на помолу а остали свет је могао или да буде под совјетском окупацијом или да постане амерички протекторат. Због недостатка трупа и велике удаљености САД нису могле да окупирају побеђену Европу. Bretton Woods је био део ширег америчког напора да сачува савез земаља (без совјета) након капитулације Немачке. Bretton Woods институције су постале центар новог система, а САД највећи трговински партнер Европе којој је одобрила бесцарински приступ своме тржишту. За узврат на САД су пренете политичка и војна питања, НАТО се родио. Алијанса „слободног света“ није се састојала од једнаких држава, њу су чиниле САД и сви други. Основа Bretton Woods платформе била је снага САД и њихов интерес у јачању привреда остатка света и њихова имунизација у односу на комунизам, као и да се спутава Совјетски Савез. Данас када се говори о реформи ММФ централна улога САД је суштина проблема. Ова финансијска криза је показала шта се дешава када гарант финансијског система подлегне својој кризи. Имајући у виду овакав ток догађаја јасно је да ако САД и могу да реше финансијску кризу коју су изазвали, други ће сами сносити њене последице. Давно је један амерички министар финансија рекао: „долар је наша валута, а ваш проблем“. Другима неће бити лако да реше финансијску кризу у својим привредама док њу код себе не реше САД. У САД је много учињено да се макар са закашњењем сагледају узроци финансијске кризе и троше се огромна средства у покушају њене санације. Кључно објашњење кризе у САД лежи у системском ризику који привредни субјекти сами не могу отклонити уобичајеним техникама на финансијским тржиштима. Ни у САД нису постојала решења за несолвентност великих финансијских институција (са финансијском активом од 500 милијарди долара, односно 3% бруто домаћег производа). Када истовремено колабира више таквих институција власти ће их спасавати по сваку цену[9]. Серија банкротства великих финансијских организација у САД огромно је повећала системски ризик, управо како је на то Phelps указао. Против системског ризика финансијска тржишта не пружају никакво осигурање. Краткорочне мере владе САД помогле су стабилизацији финансијских тржишта, али оне су спасавањем великих банака и других финансијских организација заправо повећале системски ризик јер су докапитализацијом повећале величину ових организација у односу на бруто домаћи производ САД. Међусобна конкуренција таквих финансијских организација и њихова конкуренција са сличним иностраним организацијама присиљава их на скривено и прекомерно улажење у ризик и абнормалан leverage (ниво задужености у односу на сопствену активу) што је управо и био разлог „пуцања балона“ насталог прекомерним и непокривеним хипотекарним стамбеним кредитима у САД. Рекапитализација банака и фискална стимулација тражње у реалном сектору удвостручила је буџетски дефицит у САД у односу на бруто домаћи производ. Како пише Financial Times[10] укупан дуг на тржишту кредита у САД био је крајем марта 2009. године 53 хиљаде милијарди долара, односно био је 3,5 пута већи од бруто домаћег производа. И овај огроман дуг је настао из системских разлога. Од 1970 до данас 20% највише плаћених становника повећало је своје реалне приходе за 60% док је 33% људи на доњем крају лествице (око сто милиона људи) доживело смањење реалних прихода за више од 10%). Да би се овај проблем ублажио дозвољена је експанзија јефтиних кредита без одговарајућег колатерала из средстава банака које су на основу непромењеног сопственог капитала, енормним повећањем leverage-а одобравале све већи износ кредита. Шта су остали становници света криви што је овако настала финансијска криза тешко погодила све њих? Ништа, они су жртве „глобализације“ финансијских тржишта која им је наметнута. 2. Ширење финансијске кризе и њено претварање у економску кризу Према посебно урађеној анализи у ванредној свесци Economic Outlook, OECD, финансијска криза настала у САД проширила се на цео свет претворивши се у велики пад у одобравање кредита. Државним парама докапитализоване банке сада не желе поново да стичу ненаплатива потраживања и чувају активу за уредно извршавање својих домаћих и међународних обавеза. Трошкови осигурања банкарских потраживања од фебруара 2009. године поново расту. 70 највећих банака у свету прибавило је 835 милијарди долара капитала што премашује њихове губитке и отпис њихових потраживања од око 800 милијарди долара. Међутим, многе позиције у билансима банака још увек нису вредноване по новим тржишним условима и многа њихова ранија потраживања нису осигурана. Стопа смањења одобравања кредита значајно је опала у САД и у подручју евра. Синтетички индикатори финансијских услова пословања у подручју OECD остају екстремно тешки. Тај индикатор се у САД и у Јапану погоршао за минус 4 поена а у подручју евра за минус два поена. Један поен погоршања индекса најављује смањење бруто домаћег производа за 0,5 до 1% након 4 до 6 тромесечја[11]. Тржишне привреде у настајању су крајем 2008. године суочене са одливом иностраног капитала доживеле слабљење њихових валута и по двоцифреним процентима. Стране банке у овим земљама имале су губитке од њихових потраживања у домаћим валутама, а доживеле су и тешкоће у наплаћивању рата кредита деноминираних у страним валутама. Пад производње у већини земаља је оштар и у високом степену синхронизован.

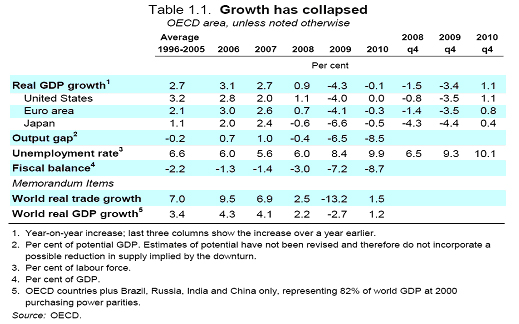

Ширење кризе у реалном сектору и висок степен синхронизације рецесије и привредној активности објашњава и доказује студија Европске централне банке. И поред тога што је раст нових тржишних привреда, посебно Кине, заједно са регионалним економским интеграцијама, смањио учешће САД у светској привреди, привредни циклуси у већини значајних земаља остају тесно синхронизовани са америчким циклусом[12]. САД су захваљујући и огромном трговинском дефициту први трговински партнер многих таквих земаља. Када стопе раста светске трговине значајно опадају, а у 2009. години бележе стопу пада од – 13,2%, јасно је да су многе извозно усмерене економије света погођене рецесијом као последицом финансијске кризе настале у САД. Оцењује се да су стране директне инвестиције у 2008. години опале у свету за најмање 20%, а за 2009. годину се оцењује њихов пад за додатних 30%[13]. Пошто око70 страних директних инвестиција примају развијене земље, јасно је да оне неће бити фактор оживљавања раста, поготову што већина њих уводи дискриминаторне мере у односу на стране инвестиције. Индустријска производња у САД, Јапану, у подручју евра и у Немачкој пала је на ниво или испод нивоа производње из јануара 2000-те године. У већини земаља у 2008. години дошло је до великог пораста залиха. Инвестиције у стамбену изградњу и даље се смањују а реалне цене кућа падају у свим земљама. Очекује се да стопа незапослености у 2010. години достигне у OECD у просеку 10% а у САД 11% као и у подручју евра 12% . По свим својим обележјима ова свеобухватна рецесија је најдубља у послератној историји. Највећи пад производње јесте у Јапану и OECD у целини, а нешто је мањи у подручју евра. У појединим већим земљама и регионима финансијска и економска криза има и специфична обележја. Велика Британија која је поборник америчког привредног система добила је све што је из тога следи[14]. Фискални дефицит Велике Британије биће ове године више од 12% националног дохотка. Пошто је у рецесију ушла са већ великим дефицитом који се још продубио јер се уместо да доноси високе профите и пореске приходе, веома развијени сектор финансијских услуга мора да се санира на терет јавних прихода. Трошак сервисирања јавног дуга ће да повећа јавне расходе као и трошкови који произилазе из старења становништва. Пошто инфлација смањује реалну вредност јавног дуга , није искључено да ће Велика Британија, па и САД, да примене ту опцију. Привреда је још 2006. године била прегрејана у источној Европи, али са великим дефицитима платних биланса, високим спољним дугом и неравнотеженим курсевима валута[15]. Многе од њих су одржавале фиксни девизни курс са прецењеном националном валутом, што је привукло велике износе краткорочног капитала европских банака. То је повећало количину новца у оптицају и инфлацију. Велик прилив краткорочног капитала који се на кредит давао у девизној деноминацији, после неизбежних и великих девалвација националних валута, огромно је повећао дуг становништва и привреде у односу на њихове приходе који су почели да се смањују. По избијању финансијске кризе ове земље су остале без иностраног финансирања. Иностране банке које су преузеле банкарске системе ових земаља, нису се повукле а ММФ је одрешио кесу уз захтеве: (1) да се успостави равнотежа буџета, (2) да воде реалистичну политику девизног курса (3) да изврше реструктуисање и рекапитализацију банака. Све ове земље имају огроман спољни дуг, али и као многе друге , немају шансе за излазак из рецесије док се главна привреда ЕУ, Немачка, из ње не извуче. Кина је посебан случај. Помињати је међу кривцима за кризу због великог суфицита трговинског биланса, односно дефицита САД, је неозбиљно. Деиндустријализацијом САД су саме то изазвале. Много је важније погледати шта једна велика самостална држава може да предузме да се заштити од светске финансијске кризе и настави свој брз привредни развој. Она је благовремено предузела програм стимулативних мера који је и у односу на њену привреду већи од програма било које земље, укључујући САД. На почетку кризе кинеске пословне банке су значајно појачале кредитирање предузећа и становништва, затим је покренут изузетно широк програм инвестирања у инфраструктуру, а посебно је примењен један веома широк социјални програм са трансферним плаћањима. Ови програми имају шансу да на неинфлаторан начин креирају домаћу тражњу за одржавање раста производње и запослености. Програм развоја инфраструктуре даје подстицај у обиму од 2-3% бруто домаћег производа и веома је добро лоциран у области где ће донети висок принос. У оквиру социјалних програма Кина је проширила обухват здравственог осигурања на доданих 400 милиона становника који тиме стичу скоро потпуно осигурање до 2011. године. Трансферна плаћања становницима са ниским примањима обухватају 75 милиона људи. Пензије су повећане за вишеструко већи проценат од инфлације[16]. Процена је да ће због успеха ових политика Кина међу првим земљама да преброди последице економске кризе и рецесије у свету. Њене банке немају контаминирану финансијску активу а њена предузећа и њено становништво имају врло ниску стопу задужености. Док је дуг становништва у САД 100% годишњег бруто домаћег производа, у Кини је свега 20%. Многи аутори су тврдили да се Кина заробила са великим резервама долара које су последице њеног трговинског суфицита у односу на САД. Они су пропустили да погледају да ли је Кина нашла добар начин за њихово коришћење. Они чак не повезују чињеницу да су укупне стране инвестиције у свету 2008. године опале за око 20%, док су директне инвестиције Кине у иностранство удвостручене[17], са чињеницом да Кина очигледно инвестира вишак својих долара. Док је просечан износ кинеских инвестиција у иностранство у деценији 1990-1999. износио 2,3 милијарде долара, оне су у 2007. већ достигле 24,8 милијарди долара а у 2008. се оцењује да су достигле 40,7 милијарди долара. Овим инвестицијама Кина обезбеђује природне ресурсе за свој развој. Иако највећи део извоза Кине већ потиче од њених предузећа у иностранству, и велика домаћа предузећа много извозе, а инвестицијама у иностранству обезбеђују услуге као што су превоз и осигурање. Велика предузећа Кине су откупила неке светске брендове, а и велика државна предузећа, губећи свој монополски положај на домаћем тржишту почињу да послују и у иностранству. Чак и нека кинеска предузећа пресељавају своја радно-интензивне производње у земље са јефтинијим локацијама као што су Вијетнам и Африка. Из досадашњег излагања се могло видети да неке земље (САД, Кина, Немачка) имају своје програме санирања финансијске кризе и рецесије у реалном сектору. Пошто је финансијска криза неизбежно глобална а рецесија у САД трпе многи њени економски партнери и треће земље, поставља се питање може ли се финансијска криза, почев од њених узрока, па и заједничка рецесија отклонити мерама појединачних земаља или глобални проблеми траже глобална решења? Тим поводом ако се ради о глобалним решењима, намећу се две врсте питања. Прво је: који субјекти креирају глобална решења и друго: које елементе неопходно глобално решење мора да садржи? 3. Могућа решења узрока светске и финансијске кризе У светским размерама када, се ради о креирању глобалних решења, сусрећемо се са истим проблемом који непрекидно постоји у функционисању Европске уније: колико права националних држава преносити на наднационалне органе Европске уније? У решавању питања од интереса за чланице ЕУ постоје (1) међудржавни, и (2) комунитарни метод). У првом случају државе чланице међусобно преговарају и налазе решења. Наравно, то је мукотрпан процес, посебно ако државе у одређеним питањима имају право вета. Комунитарни метод подразумева да решења предлажу Комисија и други органи ЕУ након свестраног разматрањима у телима у којима су државе чланице заступљене различитим (према величини државе утврђеним) бројем гласова, а коначну одлуку доносе органи ЕУ већином гласова. Када се ради о питањима од пресудног значаја за функционисање светске привреде, међудржавни метод је могућ само у светским организацијама које укључују све земље света по принципу једна земља – један глас. Томе је најближи систем Уједињених нација. С друге стране постоје многи претенденти на примену комунитарног метода, од Г-1, Г-2 (САД-Кина) до Г-7, Г-8 и Г-20. Једна, две до највише двадесет земаља. Све ове групе засноване су збиром парцијалних интереса и релативне политичке и економске моћи земаља чланица. Од Г-1 која је основала ММФ и Светску банку (у којима не важи принцип: једна земља – један глас) до Г-20, све је увек старо вино у новој боци. Симптоматично је да је одмах по избијању финансијске кризе ММФ, односно Bretton Woods 2 предложен као институционални оквир за њено решавање. Старо вино смештено је у већу боцу у 20 земаља. Англосанксонски свет је учинио уступак само онима којима је морао, неколицини највећих и најснажнијих (Русија, Кина, Индонезија). Други придошли у Г-20 (Аргентина, Аустралија, Бразил, Индија, Мексико, Саудијска Арабија, Јужна Африка, Турска и ЕУ) су или будући чланови зоне слободне трговине двеју Америка, воде порекло из британског комонвелта или су најближи војни савезници САД. Интереси САД у односу на ММФ веома су јасно објављени. По Henning-у[18] „ММФ одражава економско-политичке преференције САД верније него било која друга међународна организација“. Релативан значај ММФ у светској привреди пао је са 1% светског бруто домаћег на 0,6%, а у светској трговини са 13% на мање од 2%. Јачање значаја ММФ је стога могуће са релативно малим доприносом САД који је и димензионисан тако да САД са 17% укупног износа квота у ММФ и 16,77% гласова задржава право вета на одлуке ММФ. Шта више, подршком јачању ММФ „САД постижу да се терет борбе против криза и за стабилизацију дистрибуира на широко чланство ММФ уместо да се ставља на рамена САД и других великих земаља“. Такође, „одржавање једне робусне мултилатералне финансијске институције смањује потребу и атрактивност постојања регионалних финансијских институција као што су оне у Европској унији и оне које развијају државе источне Азије. Наравно, „мултилатерални одзив на кризу појачава спољнополитичке и безбедносне интересе САД [18]. У описаном контексту не изненађује чињеница да је самит лидера Г-20 (Лондон, 2. април 2009.) прихватио да се ММФ оснажи како по величини капитала са којим ће учествовати у решавању кризе пореклом из САД, тако и са потребним аранжманима који би земљама чланицама понудили стабилнији међународни финансијски систем. Велика обећања дата на самиту неће се баш брзо остварити јер то зависи од законодавне процедуре у земљама чланицама. Намера је да се средства ММФ утроструче на 750 милијарди долара, да ММФ емитује нових 250 милијарди специјалних права вучења, да се пружи подршка од најмање 100 милијарди долара међународним банкама, као и да се продајом монетарног злата обезбеде средства за финансирање најсиромашнијих земаља под преференцијалним условима[19]. Самит је такође исказао намеру да се у оквиру ММФ и националних законодавстава води брига о јачању регулације и надзора националних и светског финансијског система. Намера је да се при ММФ формира од Одбор за финансијску стабилност који ће укључити све чланице Г-20. Регулацију и контролу би Одбор и ММФ проширили на системски важне институције, тржишта и инструменте. Такође се предвиђа да се побољша квалитет, количина и међународна конзистентност норми о сопственом капиталу банака. Од институција које развијају рачуноводствене стандарде очекује да понуде боље стандарде вредновања и да остваре јединствен скуп висококвалитетних и глобалних рачуноводствених стандарда. Није неочекивано што Лондонски самит, иако подржава повећање емисије специјалних права вучења, не говори о проблемима у светском финансијском систему условљеним својством папирне резервне валуте долара иако је било званичних предлога у том погледу, нарочито из Централне банке Кине. Европа и Европска унија углавном прихватају овај „комунитарни“ наднационални англосаксонски систем имајући у виду да ће радити оно што и највеће земље: размишљати глобално а деловати локално. Показало се да ЕУ за сада нема значајније заједничке мере решавања банкарске и финансијске кризе. Са неизвесним изгледима да се на референдумима усвоји Лисабонски споразум (несуђени устав ЕУ) њена брига је да очува Унију и њено јединствено тржиште. Какви су изгледи да огромна већина земаља света добије право да у међудржавном моделу Уједињених нација суштински учествује у реформи међународног финансијског система и његових институција? Нешто пре Лондонског састанка „наднационалиста“ Уједињене нације су објавиле Препоруке Комисије експерата за реформу међународног и финансијског система[20]. У њима се истиче да краткорочно треба предузети мере за оживљавање у реалном сектору привреде и зауставити раст незапослености и сиромаштва, али дугорочније системске мере треба да спрече понављање финансијских и економских криза. Оне погађају све земље. Без учешћа свих земаља у оквиру УН такав процес реформе, глобална економска стабилност, економски раст и смањење сиромаштва не могу се остварити. Овакав глобални одзив захтева учешће свих земаља, више од Г-7, Г-8, или Г-20, заправо представнике свих земаља, односно Г-192. Одговарајући одговори на кризу могу се добити ако се призна да су њени узроци у лабавој монетарној политици, неадекватној регулацији и слабој контроли, што је довело до крајње финансијске нестабилности. Део узрока кризе јесте и у недовољном признавању граница функционисања тржишта. „Отказивање“ тржишта је посебно значајно на финансијским тржиштима, има непропорционално велики утицај и последице на активности у реалном делу привреде. Проблеми које је открила садашња криза налазе се и изван монетарне политике и регулисања финансијског сектора, посебно у области одлучивања у компанијама и у политици конкуренције. Сви ови чиниоци односно њихово неадекватно уважавање, допринели су досадашњем притиску на финансијску дерегулацију. Ова становишта била су основа за креирање политике неких међународних економских институција и за добар део архитектуре глобализације. Иако је велики део препорука Комисије УН посвећен краткорочним координираним мерама за излазак из кризе, посебно у земљама које је нису проузроковале, овде ћемо указати само на препоруке о реформи међународног и економског система, по чему овај документ далеко превазилази Лондонски самит и јасно показује разлику између креирања и примене система од стране мањине земаља у односу на оно што је потребно и прихватљиво свим земљама. Да би се отклонили проблеми са којима се земље суочавају у међународном финансијском систему, предлаже се бољи систем обезбеђења од ризика него што је садашње гомилање девизних резерви. У супротном даље акумулирање резерви може се очекивати. То посматрање кризе ставља у оквире суфицита Кине и дефицита трговинског и платног биланса САД. Предлаже се нови глобални резервни систем заснован на значајно повећаној улози специјалних права вучења са њиховом емисијом регуларно или прилагођено коњуктурном циклусу. Сада сиромашне земље позајмљују свој капитал богатим по ниској каматној стопи. Да би се такве реформе оствариле неопходно је променити начин управљања, одговорности и транспарентности Bretton Woods и других нерепрезентативних институција као што су Банка за међународна поравнања у Базелу и Форум за финансијску стабилност. У свим тим институцијама земље изван Г-20 морају бити равноправне учеснице. У Светској банци би структуру одлучивања требало хитно мењати, укључујући промену у структури власништва акција Банке. У ММФ би требало обновити значај категорије основних гласова и увести одлучивање квалификованом већином. Биће потребно и глобално репрезентативно тело за координацију функционисања светског економског система. Ово тело, истог ранга као Генерална скупштина и Савет безбедности УН, састајало би се једном годишње на нивоу шефова држава и влада да размотри развој и да га усмерава по економским, социјалним и еколошким питањима. Овом телу би биле одговорне и међународне економске и финансијске организације. Да би ово тело било довољно оправдано, у њему би земље биле заступљене у оквиру одређених конституенци и то тако да сви континенти и већина земаља буду обухваћени. Политика централних банака не може бити подређена само обезбеђењу стабилности цена. Оне би морале тај циљ да остварују при дугорочно одрживом развоју уз очување финансијске стабилности токова капитала и адекватности курсева националних валута. Централне банке би морале да воде рачуна о функционисању финансијског тржишта и формирању цена финансијске активе. Ово подразумева да би оне морале да имају ширу скалу инструмената, укључујући инструменте за пруденцијалну контролу. У периодима криза централне банке би у погледу одржавања финансијске стабилности користиле и додатне мере и инструменте. Политика у односу на финансијска тржишта, укључујући регулаторни систем не треба да брине само о ваљаности финансијских институција и система него и да штити и улагаче у банке, потрошаче и инвеститоре. Пошто су у већем броју финансијске институције постале „сувише велике да би смеле да пропадну“ оне стварају огроман ризик за глобалну привреду. Од финансијских иновација већи део се односио на регулаторну, рачуноводствену и пореску арбитражу, то јест на методе прикривања сувише ризичног пословања, а премало на реалне потребе и интересе грађана. Посебан је проблем што постоје велики регулаторни пропусти у земљама које су важне за функционисање светског финансијског система. Национални регулаторни системи морали би да имају одређени минимум заједничких одредби. Оне би се односиле на сигурност (поузданост) финансијских производа, на целовиту примену финансијске регулативе, тј. на контролу свих институција јер и већи број мањих институција, ако им је понашање корелирано, могу створити системску рањивост. Треба одржати принцип исказивања билансних ставки банака по тржишним ценама. Посебно треба регулисати до сада неконтролисане трансакције преко шалтера банака са финансијским дериватима чија се цена често погрешно формирала и омогућавала финансијским институцијама да избегну одржавање адекватног сопственог капитала. Потпунија и ефикаснија регулатива требало би да обухвати и агенције за кредитни рејтинг. Од постојећих институција (Форум за финансијску стабилност и други) потребно је формирати две институције за глобалну економску координацију: Глобалну институцију за финансијску регулативу, Глобалну институцију за конкуренцију. У одсуству глобалне координације, регулација финансијског сектора вршиће се у свакој земљи и она ће морати да обухвати и филијале иностраних финансијских институција. Да би се смањио обим спорних питања у међународном финансијском систему, потребно је успоставити један опште прихватљиви механизам за реструктурирање дуга држава и хармонизовати националне прописе о решавању спорова поводом прекограничних инвестиција. 4. Закључак Описана два колосека, наднационални (Г-20 и ММФ) односно међудржавни (систем Уједињених нација) немају велике изгледе да благовремено припреме и примене потребне реформе. Иако су због високог степена интегрисаности токова у светској привреди неопходни прихватљиви методи и стандарди за спречавање и решавање последица финансијских и економских криза, због сложености реформи које су потребне и неефикасности светских институција они неће стићи да се примене ни до наредне кризе. Један од разлога томе јесте и чињеница да најјаче земље сматрају својим легитимним интересом да светске институције, по устројству, начину одлучивања и политици коју воде, одговарају њиховим националним економским и стратешким интересима. Другим речима Г-20 може да блокира напоре у Уједињеним нацијама. С друге стране, из кључне земље Г-20 већ стижу упозорења да следећа финансијска криза следи и да је доста тога учињено да она буде тежа од ове садашње[21]. Спасавање несолвентних банака и других финансијских организација у САД и другим развијеним земљама извршено је упумпавањем стотина милијарди долара на терет пореских обвезника (уз огромно повећање буџетских дефицита) и смањењем каматне стопе по којој је систем централних банака давао новац тим банкама на скоро нула процената камате. Мало која таква финансијска организација је сносила било коју озбиљнију казну за кршење правила о висини сопственог капитала у односу на укупну активу, за прекомерне ризике којима су изложили своје акционаре и комитенте и у крајњој линији државу и пореске обвезнике. У земљама у којима између финансијског естаблишмента и власти постоји значајна циркулација људи, то је редовна појава. Након што су скоро бескаматно добиле огромна средства за санацију, те банке су веома смањиле кредитирање предузећа и становништва. Другим речима оне ће за известан период поправљати своје билансе док ће извлачење реалног сектора из кризе потрајати. Пошто су многе финансијске институције превелике да би се затвориле, када криза избије, оне редовно рачунају на средства пореских обвезника за њихову санацију као и на смањење каматне стопе што им смањује трошкове пословања. Затим оне поново крећу на најризичније послове на финансијским тржиштима јер на таквим пословима остварују највећу добит. Када због прекомерног leverage-а[22] (задуженост у односу на сопствени капитал) поново постану несолвентне, оне поново очекују да ће издашно и бесплатно добити новац пореских обвезника да би их политички естаблишмент спасио стечаја и ликвидације. Пошто се ово већ више пута дешавало и да су се кризе понављале у све озбиљнијој форми, вероватно су већ положени темељи следеће финансијске кризе. После деценије погрешно конципиране дерегулације финансијског сектора и финансијских тржишта, банке са малим акцијским капиталом у односу на њихове обавезе су потпуно неподобне за одржавање стабилности финансијског система. Централна банка у појединим кључним земљама је заробљеник своје хипертрофиране улоге зајмодавца у последњој инстанци. Без успостављања одговорности банака и других финансијских институција, свако њихово спасавање у одређеној кризи је основа за нову и тежу кризу. [1] Панић, М. “Does Europe Need Neoliberal Reforms?”, Cambridge Journal of Economics 2007, 31, pp. 145-169. [2] Јовановић, М. “Review Article: Lipsey, R.G, Karlaw, K.I. and Bekar, C.I. Economic Transformations: General Purpose Technologies and Long Term Economic Growth.,” Economia Internazionale/ International Economics, February 2007, pp.123-136. [3] Dixit, A.K. and J.E Stiglitz. 1977. “Monopolistic competition and optimum product diversity,” American Economic Review 67. 297-308. [4] Кругман, П. 1979. Increasing returns, monopolistic competition and international trade, Journal of International Economics, 9. 469-479. [5] Кругман, П. “How Did Economists Get it so Wrong?”, The New York Times, September 6, 2009. [6] Phelps, E. “Uncertainty bedevils the best system,” Financial Times, 14/04/2009. [7] Cooper, R. “The Future of the Dollar,” Policy Brief No. PB09-21, Peterson Institute for International Economics. [8] Friedman, J. And P. Zeihan, “The United States, Europe and Bretton Woods II,” Stratfor, accessed 10/21/2009. [9] Johanson, S. “Systemic Risk: Are Some Institutions Too Big to Fail and if so What Should We Do about it?”, Speeches, Testimony, Papers, Peterson Institute for International Economics 21/07/2009. [10] Funnel, B. “Debt is capitalism’s dirty little secret,” Financial Times, 30/06/2009. [11] OECD, Economic Outlook, Interim Report, Paris 2009. [12] Deej, S. and Saint-Guilhem, A. “The Role of the United States in the Global Economy and its Evolution Over Time,” European Central Bank, Working Paper Series No.1034, March 2009. [13] Sauvant, K. “The FDI recession has begun,” Columbia FDI perspectives, No.1, November 22, 2008. [14] Kay, J. “Britain has sunk itself deep into a fiscal black hole,” Financial Times, 30/06/2009. [15] Aslund, A, “Implications of the crisis for Eastern Europe,” Newsletter of the UNDP and LSE, June 2008. [16] Lardy, N.R. “China’s Role in the Origin and Response to the Global Recession,” Speeches, Testimony, Papers, Peterson Institute for International Economics 12/ 02/2009. [17] Davies, K. “While global FDI falls, China’s outward FDI doubles,” Columbia FDI perspectives, No.5, May 26, 2009. [18] Henning, R.R. “US Interests and the International Monetary Fund,” Policy Brief No. PB09-12, Peterson Institute for International Economics. [19] London Summit – Leaders Statement, 02. April 2009. [20] Recommendations by the Commission of Experts of the President of the General Assembly on reforms of the international monetary and financial system, UN, A /63/xxx, 19th March 2009. [21] Boone, P. and Johnson, S. “The Next Financial Crisis: It’s Coming – and We Just Made It Worse,” Speeches, Testimony, Papers, Peterson Institute for International Economics 8. September 2009. [22]Goldman-Sachs је на сваких 13 милијарди долара пласмана имала само по једну милијарду долара акцијског капитала. |

Остали чланци у рубрици

- Спољни утицај у Србији - како је домаћа економија подељена странцима?

- Циљеви санкција САД НИС-у - удар на успешну панчевачку рафинерију, откуп и продаја фирме другом купцу и прекид чврсте енергетске везе Русије и Србије

- Одговор Рио Тинту - Наведите на шта сте потрошили 500 милиона долара за које тврдите да сте до сада већ уложили у пројекат „Јадар“

- Шта добија Србија од пројекта "Јадар"? Ризик велики, а добит мала и неизвесна

- Колико нас стварно коштају Вучићеви пројекти - актуелна власт скоро утростручила дуг са 2150 на 5750 евра по глави становника

- ЕУ отворено заинтересована за српски литијум - зашто еколошке студије наручује Рио Тинто, а не држава Србија

- Назире ли се крај "литијумске грознице"

- Електрични аутомобили - скупа и не баш толико „еколошка“ играчка

- Место Београда на новом „Путу свиле“ - кинеске компаније и инвестиције главни генератор садашњег српског индустријског раста

- Из архиве НСПМ - Србија и Европска унија (2015)

.jpg)